美联储年内降息“板上钉钉”,美国经济有望实现“软着陆”,科技领域迎来AI繁荣……所有的迹象均让华尔街相信,1995年的市场繁荣即将重现。近日富达全球宏观策略总监Jurrien Timmer告诉投资者商业日报(IBD),现在“市场似乎正在重演那段历史”。

Wedbush科技分析师Dan Ives多次将科技股上演的人工智能狂欢与1995年的互联网热潮相提并论。

德意志银行分析师George Saravelos也表示,如今的经济形势与1995年相似,人工智能技术正推动新一轮生产力周期。

美联储很可能会重演1995年的情况,那一年美联储降息75个基点,低于100多个基点的降息预期。

美联储降息“板上钉钉”,经济有望“软着陆”

自2023年7月26日美联储进行本轮紧缩周期的“最后一加”以来,已经过去了六个月多的时间。

期间通胀稳步回落,美联储最青睐的核心PCE物价增速在12月份创近3年新低,华尔街预计1月CPI将同比上涨3.7%,创2021年4月以来的最小同比涨幅。

与此同时,美国1月非农就业人数激增,去年四季度GDP远超预期,高盛将2024年GDP增长预测上调0.3个百分点至2.4%。

一系列数据表明美国经济仍具韧性,“软着陆”的前景越来越明朗。

由于经济数据意外强劲,市场预计,美联储于5月份进行首次降息的可能性高达94%,3月份降息的可能性回落至38%。

美联储预计年内降息幅度可能达到75基点,交易员则押注更大幅度的降息,达到125基点。

以史为鉴,美联储降息、美国经济“软着陆”是美股大涨的绝佳时机。

Timmer告诉IBD:

如果美联储因为经济衰退正在酝酿而调整政策方向,那么企业盈利往往会下降,股市可能会出现下跌。

但经济衰退并不总是随之而来,1994-1995年的经济周期就是一个很好的例子,当时经济发展的“杯子”是半满的,甚至快要溢出来了。

上世纪90年代的加息周期中,联邦基准利率在12个月内翻番至6%,随着通胀率持续回落,美联储在1995年2月1日完成了最后一次加息,并在随后的7月份开始降息。

这一转向为美股的腾飞插上了翅膀。1995年标准普尔 500 指数累计上涨34%,时至今日仍是20世纪50年代以来的最大年度涨幅。

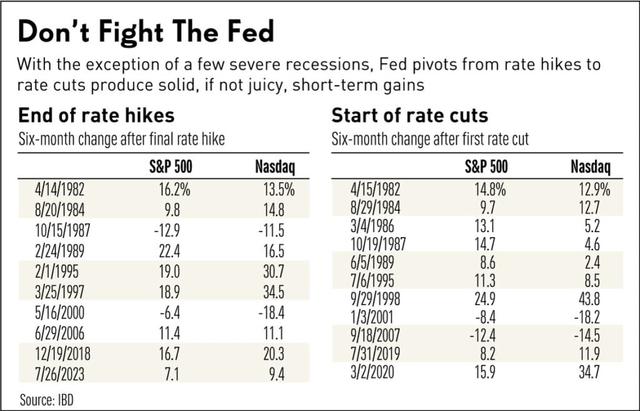

在美联储于 1995年2月最后一次加息后的六个月里,以及在 1997 年 3 月结束的短暂加息周期之后的六个月里,标普 500 指数每次上涨了 19%,而纳斯达克综指每次上涨了 30%以上。

当时美股的表现要远好于正常情况。在过去的9个加息周期中,标普500指数和纳斯达克综指在美联储最终加息后的六个月内平均上涨11%和12%。

分析师还预计,美联储今年降息后的股票回报率可能高于平均水平。自1982年以来的过去11个周期中,标普500指数和纳斯达克综指在首次降息后的6个月内平均回报率接近10%。

人工智能的“互联网时代”即将开启

继去年飙升54%后,纳斯达克 100 指数今年以来又上涨了8.6%。英伟达今年迄今已上涨近50%,保持着2023年以来的强劲涨势,而去年的另一个大赢家Meta则上涨了35%。

这一强劲的开局表明,三十年前的“互联网繁荣”正在重现。当时,纳斯达克综指从1995年初跃升582%,至2000 年3月的峰值。

Wedbush科技分析师Dan Ives多次将科技股上演的人工智能狂欢与1995年的互联网热潮相提并论。

他在最近的X平台发帖称 :

在我看来,人工智能的“互联网时代”即将开启,人工智能将永远改变技术,改变科技行业的发展轨迹。