罗永浩“两年还债4个亿”的话题,近日频频霸占热搜榜。据说,在他还掉的4个亿中,有一半是靠直播带货贡献的。网友们不禁惊叹:罗老师的超网红级别影响力,果真不一般。和罗老师一样奋战在直播带货一线的流量明星还真不少。他们有的还玩起跨界,出现在金融机构的直播“秀场”。比如,著名脱口秀演员李诞就曾做客某基金公司直播间。

不仅仅是明星们现身加持,今年以来,银行行长、保险公司董事长、基金经理也纷纷走进直播间,为公司及旗下明星产品代言,也算跟了个潮流,赶了个时髦,当了一回时代弄潮儿。

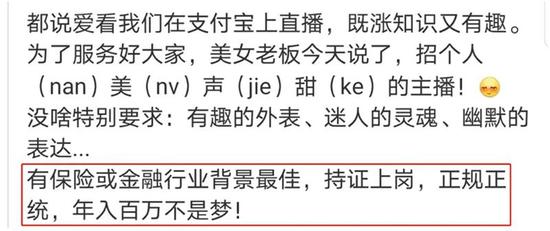

最近,某互联网保险公司甚至还发出“英雄帖”,开出百万年薪招募保险业的“薇娅、李佳琦”,要求主播兼具“有趣的外表、迷人的灵魂、幽默的表达”,一时引起广泛关注。

金融机构兴起直播“带货”,热闹之余,也引起了不小的争议。与快消品直播带货不同,金融理财产品的营销,有着严格的行业监管规则,包括专业门槛和合规性要求。如何将直播的娱乐性和金融的专业严谨相融合,做好直播的同时又坚守合规底线,都是对主播能力的考验。

与此同时,个别主播是否具备展业资格?是否在直播中夸大其词、虚假宣传?这些问题也引起了监管的高度关注。

金融机构争先玩起直播

受疫情影响,今年以来,金融机构纷纷转战线上销售渠道,争先试水网络直播。

据了解,目前,金融机构的理财直播主要分为两类:一是理财知识、投资理念的宣讲;二是理财产品的推介。

其中,银行及银行理财子公司开启的线上直播,并不是直接营销理财产品,更多的是金融知识普及教育。

今年2月,中银理财、建信理财分别推出直播“小课堂”,内容均是相关投资知识的宣讲;6月下旬,工商银行在支付宝首次直播,主要针对中老年客户进行理财防骗知识的科普;7月下旬,中信银行旗下子公司信银理财,通过线上直播方式举办产品发布仪式,成为首家采取启动仪式云直播、产品体系云发布、战略合作云签约的理财子公司。

相较之下,保险公司在直播方面表现地更积极、更主动,已有多家保险公司管理层亲自上阵,在直播间里“带起了货”。

5月上旬,保险经纪公司水滴保险创始人兼CEO沈鹏,在快手和微信同步直播1个半小时,为保险产品带货;5月中旬,华夏人寿召开新品发布会,公司总精算师现身直播“带货”;5月下旬,平安集团首席保险官在平安金管家APP平台直播1小时,约带来的客户转化保费达1.6亿元。

据业内人士观察,保险公司高管“带货”的模式,主要是通过线上保险产品宣讲进行粉丝积累,在此基础上触达粉丝并深度沟通后,为其推介合适的保险产品。

基金公司也不甘为人后。5月底,支付宝正式开放理财直播平台,几十家金融机构入驻,其中主要以基金公司最为活跃。

由于支付宝具备基金销售资质,几十家基金公司在该平台开设了直播间,其中不仅附有基金产品购买链接,基金经理、基金行业分析师等还可以在直播间直接“带货”。

求创新同时更要守底线

值得注意的是,理财营销直播大多基于支付宝、微信等外部平台,并不是金融机构的自营网络平台。因此,与直播相关的平台资质、主播资质以及在直播营销时的合规性问题,引发了市场关注。

业内人士表示,包括支付宝、微信等在内的许多头部互联网企业,已经拿到了保险代理业务许可。根据银保监会近日发布的《互联网保险业务监管办法(征求意见稿)》(下称《办法》),获得保险代理业务许可的互联网企业,可以开展互联网保险业务。也就是说,这些拥有资质的互联网企业,直播“带货”卖保险是合规的。

不过,这并不意味着人人都能在这些平台上直播卖保险。以支付宝为例,活跃在其直播间的保险主播大多是保险自媒体等个体保险推荐人,从主播主页上未见其履职的保险机构。

业内人士表示,这些主播在支付宝上直播带货卖保险是否合规,应根据“直播带货过程中,消费者是否能够通过直播页面独立了解产品信息并自主完成投保”进行分类讨论。

第一种情况是:若消费者可以通过直播页面独立了解产品信息并自主完成投保,那么,属于《办法》所定义的互联网保险业务。

在这种情况下,是否合规?中国社会科学院保险与经济发展研究中心副主任王向楠表示,根据《办法》,只有持牌保险机构(包括保险公司及各类保险中介机构)或者获得监管许可的互联网企业可以开展互联网保险业务。保险机构从业人员经所属机构授权后,可以开展互联网保险营销宣传,但其营销宣传内容应由所属保险机构统一制作。

也就是说,只有保险机构从业人员获得所在机构授权之后,才能在支付宝直播卖保险,并且在直播页面上设置“消费者可自主投保的链接”。不过根据《办法》规定,从业人员应在直播页面显著位置标明所属保险机构全称及个人姓名、证件照片、执业证编号等信息。

第二种情况是:若消费者不能通过直播页面独立了解产品信息并自主完成投保,那么,就不属于《办法》所定义的互联网保险业务。

业内人士表示,这类直播的主播可以不是保险机构从业人员,比如,前述提及的保险自媒体等个体保险推荐人也可以参与。

王向楠补充道,保险公司聘请网红主播“带货”卖保险,还应注意以下合规风险,包括销售不当、夸大、隐瞒、错误或片面讲解、过度煽情等。与此同时,保险公司应安排后台或线下渠道在承保和签约后续服务上予以跟进,做好客户适配性管理。