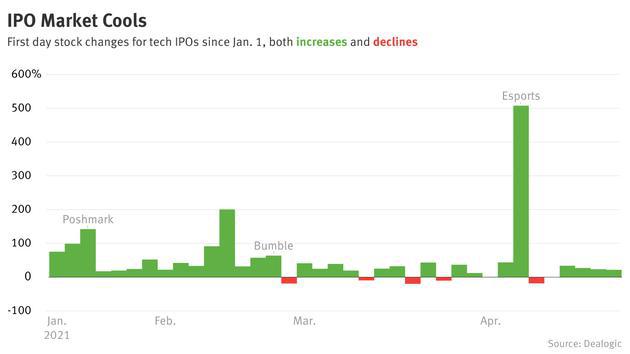

据The information报道,从目前的情况来看,股市对新股发行的热情似乎有所降温。Dealogic的数据显示,自3月份以来,首次公开募股(IPO)的科技公司股价在首日交易中平均上涨了41%,低于1月份和2月份59%的平均首日涨幅。

此外,如果不包括eSports Technologies的那一次IPO的话,自3月份以来的平均首日涨幅只有18%。eSports Technologies是一家颇具竞争力的游戏平台,其股价在上市首日飙升了507%。

而18%的平均首日涨幅大约是去年34%的一半。

导致市场降温的原因似乎是,在科技股屡创新高的同时,又有大量的科技股选择了上市。今年到目前为止,已有37家科技公司通过传统方式在美国交易所上市,已超过去年全年数量的一半。而这还不包括像加密货币平台Coinbase上周那样,通过与空白支票公司合并或直接上市的方式上市的科技初创公司。

摩根士丹利(Morgan Stanley)美洲科技股资本市场联席主管阿什利•麦克尼尔(Ashley MacNeill)表示,股票市场的供过于求可能会造成暂时的供需失衡,导致投资者在选择他们认为估值合适的公司时变得更加谨慎。

麦克尼尔称:“科技股新发行市场似乎正达到暂时的饱和点,我们会开始看到投资者选择暂停投入。”

除此之外,自从科技股的长期涨势结束以来,科技股市场总体上变得更加动荡。在2月中旬触及历史高点后,以科技股为主的纳斯达克指数在接下来的三周下跌了10%以上。尽管自那以后,该指数已在很大程度上回升,但一些去年强劲上涨的知名科技股,如亚马逊(Amazon)、特斯拉(Tesla)、苹果(Apple)和雪花(Snowflake),今年到目前为止几乎没有上涨或下跌。

市场疲软导致更多新股在上市首日跌破发行价。到目前为止,自3月份以来,在美国上市的21家公司中,包括AppLovin和DigitalOcean在内的4家都遭遇了这种被称为“破发IPO”的命运。相比之下,今年头两个月这一比例为1 / 16。大量的破发IPO在一定程度上拖累了平均首日涨幅。我们的统计中不包括另一家科技公司Deliveroo在英国的IPO,该公司在3月31日的首日交易中遭遇失败。这家餐厅外卖服务公司的股价暴跌26%,已跌至IPO发行价区间的底线。

为了避免IPO失败,一些公司对IPO定价变得更加谨慎。举例来说,房地产经纪公司Compass将IPO发行价从初步定价区间下调了25%,并将发行的股票数量下调了30%。尽管Compass只筹集了最初预期的一半多一点,但最终的定价被证明是谨慎的。交易开始后,股价上涨了12%,达到20美元,看起来是个不错的表现。

但这远低于Compass最初计划的IPO定价,几乎比去年34%的平均涨幅低了三倍。此后,Compass的股价已跌至17.53美元。

与此类似,自动化软件公司UiPath本周的IPO定价也比它在2月份的一次募资中出售股票的定价低了10%。UiPath的股价在上市首日上涨了23%,略高于2月份的价格。这与另一家软件巨头雪花的投资者所经历的结果截然不同。去年9月,雪花的IPO定价几乎是几个月前私人募资的三倍,随后股价又翻了一番。

与2021年前两个月的价格涨幅相比,Compass和UiPath的价格涨幅并不高。2021年前两个月,几家知名科技公司的上市首日都出现了飙升。金融科技贷款公司Affirm的股价在1月13日上涨了近一倍,达到97美元,约会应用Bumble的股价在2月11日上市当天上涨了91%,达到71美元。服装转售公司Poshmark在1月14日上市时股价飙升142%,至102美元,不过此后股价已经回落至42美元的IPO价格附近。

虽然科技股市场最近几周变得更加克制,但股价上涨幅度的减小对于今年剩下的事件来说并不一定是一个怀兆头。IPO咨询公司Class V Group的创始人利斯•贝勒(Lise Buyer)表示,相反,它们可能是一个迹象,表明投资者在决定新科技股的早期价格时越来越有自制力。对一些人来说,与去年单日股价大幅飙升相比,这可能标志着一个可喜的变化。正如风险投资家比尔•格利(Bill Gurley)所述,银行故意压低IPO发行价,以造福共同基金和其他机构投资者。

比尔•格利表示:“对于企业管理层来说,首日大涨是一件好事。但对于许多人来说,新股的理想早期回报率是15%至20%。从这个角度来看,近期的表现对发行公司和新的‘风险投资者’来说都是一个巨大的胜利。”