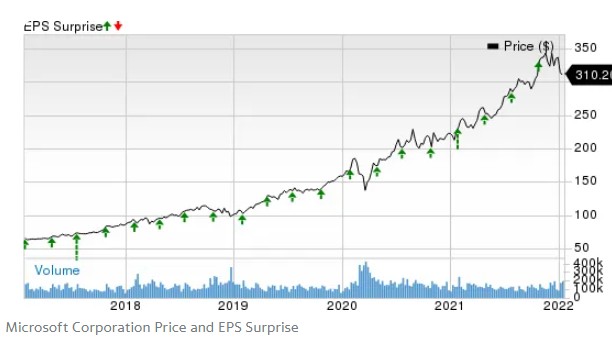

微软(MSFT.US)将于美东时间1月25日美股盘后公布2022财年第二季度业绩,市场普遍预期该股Q2营收增长近17%,至503亿美元;每股营收则增长约12%,至2.32美元。值得注意的是,微软过去四个季度的每股收益都好于预期。

图1

股价表现方面,微软股价自去年年底以来一直呈下跌趋势,截至发稿,当前该股股价为296.30美元,为去年10月中旬以来的最低水平。但券商依然看好微软,认为该股股价有22%的上行潜力,48名券商设定的平均目标价为371.23美元。此外,如图2所示,当微软公布优于市场预期的财务业绩时,都对微软股价有一定的提振作用。

图2

据了解,随着利率可能上升和经济增长放缓,大型科技股承压,但该股仍是大型科技股中业绩表现最好的股票之一。如果此次微软业绩优秀,股价有望实现反弹,从而提振市场对整个科技板块的信心。

分析师当前预计微软在2022财年全年营收将增长17%,虽预计每股收益增长将从上一财年的40%放缓至18%,但仍大幅优于苹果(AAPL.US)、谷歌(GOOG.US)和Meta(FB.US)在2022财年不温不火的个位数增长预期。

那么微软具体在第二季度表现如何呢?

微软三大业务Q2表现预测

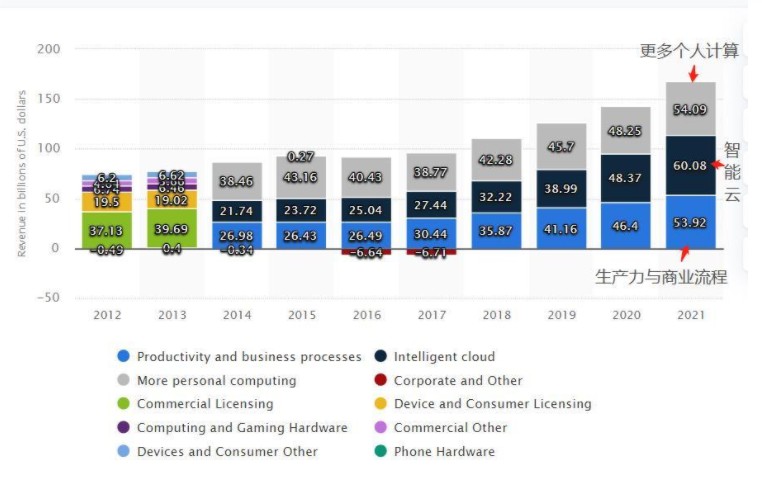

图3可见,自2014年微软进行“云转型”以来,智能云业务在2020财年已成为微软的核心支柱业务,另外两大支柱是生产力和商业流程(主打Office系列产品)与更多个人计算(以Windows、Surface和Xbox为代表)业务。

图3

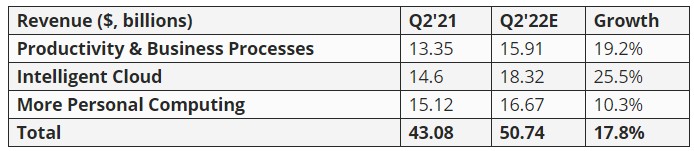

而在即将公布的Q2财报中,智能云业务预计仍是该公司营收增长最高的业务。分析师预计该业务营收将增长25.5%至183.2亿美元,其中Azure云平台在Q2销售额同比增幅将超过40%,较上季度50%的增幅有所放缓,但因企业数字化需求依然强劲,该服务前景预计仍向好。

然而,考虑到Azure云平台的利润率较低,投资者应该关注其智能云业务的整体利润率,这意味着随着更多客户转向该平台,该业务的整体盈利能力将受到挤压。

此外,市场预期生产力和商业流程业务与更多个人计算业务将分别增长19.2%至159.1亿美元与10.3%至151.2亿美元。值得注意的是,由于供应链限制导致主要零部件短缺,再加上市场对个人电脑(PC)需求下降,据Gartner数据显示,全球PC在2021年Q4出货量总计8840万台,同比下降5%,为PC市场在连续六个季度增长后的首次下跌。

因此预计微软在PC硬件销售方面也将经历一段艰难时期。但随着企业将继续采用远程办公模式,微软Office系列等软件销售额可能继续实现两位数增长。

图4

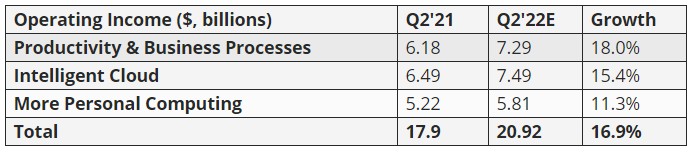

微软Q2营业收入预计增长16.9%至209.2亿美元,其中生产力和商业流程业务增长18%,智能云业务增长15.4%;净利润预计将从154.6亿美元增至173.8亿美元。

图5

微软近期将面临的机遇与挑战

在云服务方面,微软面向小型企业推出了 Microsoft Teams Essentials。据了解,Microsoft Teams Essentials在Azure云平台中运行。此外,Teams 与 Microsoft 的各种内部产品(SharePoint、PowerPoint 演示文稿、Stream、Dynamics 365)的集成可实现轻松的协作和参与,同时推动成果并节省时间。

截至2022财年第一季度,微软表示有 138 个组织拥有超过 100,000 名 Teams 用户,超过 3,000 个组织拥有超过 10,000 名 Teams 用户,而Teams 未来的用户增长预计将受到远程办公模式持续以及混合办公模式(结合线上与线下办公模式)主流化的推动。Teams 的稳健增长和 Azure云平台的强劲需求让投资者对微软充满信心,也为微软在云服务领域的发展提供机遇。

在PC销售方面,在PC需求疲软与竞争对手强劲业绩挤压下,微软PC销售业务将面临巨大挑战。据了解,Gartner公布的数据标志着由疫情引发的大规模、意料之外的PC需求增长已临近尾声。更重要的是,与微软最接近的竞争对手苹果,竟是唯一一家在美国市场实现同比增长的PC制造商。

在10月至12月当季,苹果交付了约269万台,比上年同期增长 6.7%。 在整体市场份额方面,苹果(7.7%)占据第四位,落后于戴尔科技(19.5%)。 此外,戴尔的 PC 销量同比增长 7.9% 至 1,720 万台,而苹果则增长 6.2% 至 685 万台。由于供应链中断,微软预计 Surface 收入将同比下跌个位数。

在硬件新产品升级方面,微软近期曾推出了一系列全新的 Surface 产品,包括一款新的双屏智能手机Surface Duo 2、Win11 电脑Surface Laptop Studio 以及对标志性的二合一系列进行升级,包括重新设计的 Surface Pro 8、全新 Surface Go 3 和升级版的 Surface Pro X。上述产品均于去年10月左右公布,预计将在最新财报中有所体现。

分析师观点

据了解,市场分析师普遍对微软前景持乐观态度。其中花旗分析师Tyler Radke维持对微软的“买入”评级,目标价从407美元下调至376美元。Radke表示,微软企业客户续订势头强劲,尤其是对于Office 365和Dynamics等产品,不过该分析师还指出,由于上个季度预订量季节性疲软,Azure收入增长可能会放缓。

同时,由于预计商用PC销售将放缓,Radke下调了对更多个人计算业务在2022财年的表现预期,因此该分析师预计微软在2022财年每股收益将达9.69美元,低于此前预测的9.73美元。

美国银行分析师Brad Sills也维持对微软的“买入”评级,并维持目标价365美元。Sills表示,由于微软主营业务持续强劲,该公司即将公布的Q2营收很可能超过其此前预计的507亿美元。该分析师认为,Azure云平台Q2增长率将高达49%,高于该分析师此前预测的46%。

此外,由于PC发货量增长,更多个人计算业务Q2营收预计比该分析师此前预测的166亿美元高出2.5亿美元。Sills表示,由于该公司的自由现金流可能在未来十几年内持续增长,因此该股仍是投资的最佳选择。

Cowen分析师Derrick Wood维持微软“跑赢大盘”评级及360美元的目标价。该分析师与Sills观点一致,认为市场此前对Azure云平台45%增长预期可能过低。此外,该分析师预计在Office 365价格上涨之前,市场对其需求会很强劲,且微软Q2财务业绩预计将略高于华尔街的预期。

Wood补充道,Azure云平台将继续是微软未来的主要增长动力,而Office 365已经取得了巨大的成功,可能成为世界上SaaS业务(软件即服务)。