中微公司是一家以中国为基地、面向全球的微观加工高端半导体设备公司,为集成电路和泛半导体行业提供极具竞争力的高端设备和高质量的服务。公司

2004 年由尹志尧博士等人回国创立,2007 年首台 CCP 刻蚀设备研制成功,2012 年首台 MOCVD

设备研制成功,目前产品已具备国际竞争力,公司 ICP刻蚀设备已趋于成熟,截至 2021 年 6 月已交付 100 腔,Mini LED 用

MOCVD设备已获得大批量订单。

本期的智能内参,我们推荐华创证券的报告《半导体设备龙头,内生外延迈向新征程》,整体介绍中微公司业务情况和业绩情况,再分别展开刻蚀设备业务和 MCOVD 设备业务。

一、极具全球竞争力的半导体设备龙头

公司是技术领先的刻蚀及 MOCVD 设备国产厂商,正通过内生外延加速平台化布局。公 司 2004 年成立时首先开发 CCP 刻蚀设备,目前设备在 5nm 及以下逻辑电路产线、64 层 及 128 层 3D NAND 生产线均得到成功应用;公司 2012 年着手开发 ICP 刻蚀设备,2021年 6 月公司 ICP 设备 Primo Nanova 第 100 台反应腔顺利交付。薄膜沉积设备方面,2010年公司开始开发 MOCVD 设备,目前已在全球氮化镓基 LED MOCVD 市场中占据领先地位。未来公司将通过内生外延完善业务布局,逐步成为泛半导体设备平台型企业。

▲公司发展历程情况

公司设备主要包括刻蚀设备和 MOCVD 设备,在尹志尧博士、杜志游博士等管理团队和技术团队带领下,公司相关产品已具备全球市场竞争力:

刻蚀设备:CCP 刻蚀设备方面,公司产品已批量应用于国内外一线客户的集成电路加工制造生产线,并持续提升市场份额,在部分客户中的市场占有率已进入前三位,2020 年在国内逻辑器件的两家头部厂商中市场份额达到 39%,位居第二。ICP 刻蚀设备方面,公司产品已有超过 70 个工艺在客户生产线上达到指标要求,且持续扩大应用验证范围,目前正持续研发以增强 ICP 刻蚀产品的整体竞争力。

其他设备:公司子公司中微惠创开发制造了工业用大型 VOC 净化设备,且中微惠创已与德国 DAS 环境专家有限公司签订战略合作协议,双方将在半导体行业尾气处理设备领域展开紧密的合作。此外,公司已经组建团队开发 LPCVD 设备和 EPI 设备,同时将在适当时机通过内生外延等方式扩大产品和市场覆盖。

▲公司主要产品情况

公司凭借在刻蚀设备及 MOCVD 设备领域的技术和服务优势,成功进入海内外半导体制造企业的采购体系,形成了较强的客户资源优势。刻蚀设备方面,公司产品已经进入台积电、联电、格罗方德、SK 海力士、中芯国际、长江存储、华虹宏力、长鑫存储等知名企业。在 MOCVD 领域,公司也给三安光电、华灿光电、乾照光电、澳洋顺昌等国内外领先企业提供优质的解决方案。公司客户资源优质,竞争优势明显。

▲公司设备已进入全球最先进的芯片和 LED 生产线

以尹志尧博士为首的管理团队和技术团队保证公司竞争优势,新生代力量正在持续壮大。2004 年尹志尧博士放弃美国百万年薪,带领 15 人小团队,回国创办中微公司,专注于半导体设备的研发。尹志尧博士曾任职于应用材料、英特尔、泛林半导体等设备厂商,是国际等离子体刻蚀技术发展和产业化的重要推动者之一。杜志游博士、倪图强博士等均在国际半导体设备产业耕耘数十年,为公司产品和技术发展做出了不可替代的贡献。公司也在持续培养新生代力量,目前员工已超过 1000 人,为中国大陆的半导体产业链发展培养起一批年轻的技术和管理人才。

▲公司现任管理团队情况

公司目前无实际控制人,上海市国资委和大基金分别持有公司 15.64%、19.12%的股份。公司股权结构相对分散,无实际控制人。上海市国资委通过上海创投持有公司 15.64%的股份,国家集成电路产业投资基金合计持有 19.12%的股份(通过巽鑫投资持有 15.15%股份,大基金二期通过参与定增持有 3.97%的股份)。嘉兴智微、中微亚洲、Bootes 和 Grenade为员工持股平台,合计持有公司 12.66%的股权,公司董事长尹志尧博士通过直接和间接方式共持股 1.04%的股份。

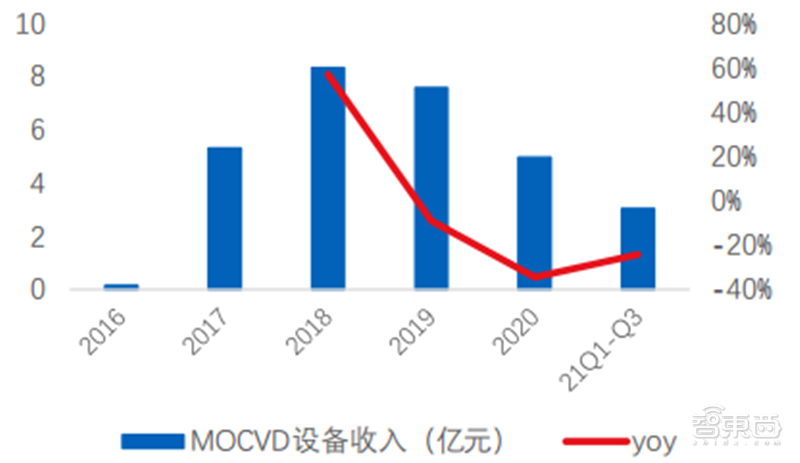

公司刻蚀设备需求持续旺盛,2021 年前三季度刻蚀设备销售额 13.52 亿元,同比增长 99.0%;受 LED 市场下行影响,2019 年起公司 MOCVD 设备销售额逐年下滑,2021 年前三季度MOCVD 设备销售额 3.04 亿元,同比下降 24.3%。整体来看,2019-2020 年公司营收增速在 15%-20%,未来公司刻蚀设备需求有望持续旺盛,Mini LED 技术驱动下公司 MOCVD设备有望迎来拐点,公司整体业绩有望实现高增长。

▲2016-2021Q3 公司营业收入及增速

▲2016-2021Q3 公司归母净利润及增速

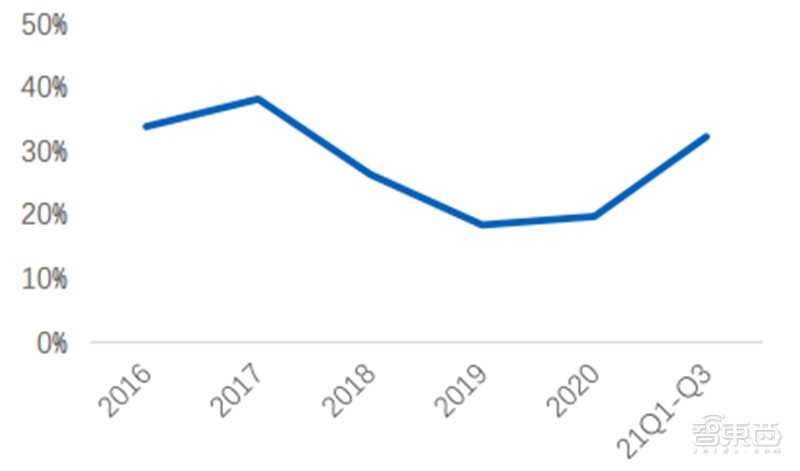

2018 年以来公司刻蚀设备的毛利率水平保持在 44%-50%,未来有望维持高位。公司 2021 年推出 Mini-LED 用 MOCVD 设备,产品性能、复杂性显著提升,毛利率明显增长,2021 年前三季度公司 MOCVD 毛利率增加 14pct 至 32.2%。整体来看,2019 年以来高毛利的刻蚀设备收入占比提升叠加 MOCVD 设备毛利率增长,带动公司盈利有所提升,2021Q1-Q3 毛利率同比+7.91pct 至 42.68%,归母净利率同比+7.38pct 至 26.14%。

▲2017-2021Q3 公司毛利率及归母净利率

▲2017-2021Q3 公司期间费用率情况

分产品看,近年来刻蚀设备的快速放量带动公司整体业绩快速增长,未来需求有望持续旺盛,Mini-LED 技术创新下公司 MOCVD 设备有望迎来拐点:

刻蚀设备:受益于半导体设备市场发展及产品竞争优势,公司刻蚀设备业务快速发展,2021年前三季度刻蚀设备销售额13.52亿元,同比增长99.0%,毛利率达到44.0%。行业高景气叠加国产替代,未来公司刻蚀设备有望持续高增长。

MOCVD 设备:伴随着 LED 市场周期下行,2019 年起公司 MOCVD 设备销售额逐年下滑,毛利率短期承压。Mini LED 需求兴起为公司带来新机遇,2021 年公司发布Mini-LED 用 Prismo UniMax™ MOCVD 设备,未来盈利能力有望迎来拐点。

备品备件及设备维护:随着公司专用设备销售规模的扩大,备品备件收入规模逐年增长。由于备品备件与专用设备之间的销售增长存在滞后效应,近年来公司专用设备销售收入快速增长,未来有望带动备品备件收入快速提升。

▲2016-2021H1 公司营业收入分产品(亿元)

▲2016-2021H1 公司毛利率分产品情况

受益于下游需求旺盛,2021 年 1-9 月公司新签订单金额达 35.2 亿元,同比增长超过110%,其中公司三季度新签订单 16.31 亿元。公司上半年新签订单以刻蚀产品为主,2021年第三季度签署了部分批量 MOCVD 订单。根据中微公司招股说明书数据,公司刻蚀设备、MOCVD 设备从交付到确认收入的平均时间分别为 5.7、10.6 个月,较高的在手订单预计将支撑公司明年业绩保持快速增长。

二、刻蚀设备,绝对龙头

在先进逻辑电路方面,公司 CCP 设备成功取得 5nm 及以下逻辑电路产线的重复订单;在存储电路方面,公司设备在 64 层及 128 层 3D NAND 的生产线得到广泛应用。公司 CCP刻蚀设备市场占有率不断提高,2020 年在国内逻辑器件的两家头部厂商中市场份额达到39%,位居第二;在国内存储器件上的市场份额达到 35%左右,市场发展势头较好。

▲公司 CCP 介质刻蚀机在国内处于领先地位

公司刻蚀设备已在多个逻辑芯片和存储芯片厂商的生产线上实现量产,参考全球半导体设备龙头厂商应用材料、Lam Research 的数据,2020 财年其存储领域收入占比分别为 41%、58%,而中微目前收入主要由逻辑厂商贡献,存储领域尤其是 DRAM 领域的收入占比相对较低。随着公司产品能力的持续推进,以及国内存储厂商的快速发展,未来公司 CCP设备有望在存储领域取得较大突破。

日本半导体制造装置协会数据显示,2020 年全球半导体设备市场销售额达 711.9 亿美元,其中中国大陆地区、中国台湾地区、韩国、日本的销售额占比分别为 26.3%、24.1%、22.6%、10.6%。公司设备一方面积极进行国产替代,另一方面也可以进入全球市场,作为国内少数具有国际竞争优势的半导体设备厂商,公司 CCP 设备已进入台积电、联电、格罗方德、SK 海力士等全球知名企业,2020 年中国大陆以外地区的收入占比达到 20.4%。未来公司料将持续受益于国产替代红利,同时有望凭借产品性能和价格等优势在全球市场取得突破。

▲全球半导体设备销售额分地区(亿美元)

▲2016-2020 年公司营业收入分地区(亿元)

除 CCP 设备外,公司也在积极推进 ICP 设备的研发与销售,目前已交付超过 100 台反应腔。公司 ICP 刻蚀设备已经逐步趋于成熟,Primo nanova®产品在 10 家客户的生产线上进行验证,已有超过 70 个工艺在客户的生产线上达到指标要求,且持续扩大应用验证范围。2021 年 6 月,公司 ICP 设备 Primo Nanova®第 100 台反应腔顺利交付,经过客户验证的应用数量也在持续增加。根据客户的技术发展需求,公司正在进行下一代产品的技术研发,以满足 5 纳米以下的逻辑芯片、1X 纳米的 DRAM 芯片和 128 层以上的 3DNAND 芯片等产品的 ICP 刻蚀需求,并进行高产出的 ICP 刻蚀设备的研发。

目前,半导体设备行业持续高景气导致上游零部件供应紧张,ASML、应用材料、Lam 等半导体设备龙头厂商均表示面临零部件供应限制,且应用材料预计供应链问题将持续至 2022 年。公司与全球 400 多家供应商建立稳定的合作关系,同时培育众多的本土零部件供应企业,交付能力位居行业前列,刻蚀设备的平均交付时间仅 3.7 个月。在当前零部件紧张的情况下,公司供应链保持稳定,刻蚀设备、MOCVD 设备近期基本按计划交付,未来公司有望凭借供应链优势实现产品和客户领域的突破。

公司深耕集成电路关键设备领域、扩展在泛半导体关键设备领域应用并探索其他新兴领域的机会:①在集成电路设备领域,公司将持续强化在刻蚀设备领域的竞争优势,并延伸到薄膜、检测等其他关键设备领域;②公司计划扩展在泛半导体领域设备的应用,布局显示、MEMS、功率器件、太阳能领域的关键设备;③公司拟探索其他新兴领域的机会,利用好设备及工艺技术,考虑从设备制造向器件大规模生产的机会,以及探索更多集成电路及泛半导体设备生产线相关环保设备及医疗健康智能设备等领域的市场机会。

▲公司持续践行三维发展战略

公司2021 年募集资金 37.5 亿元用于中微临港总部和研发中心项目,其中部分资金将用于开发HPCVD、导体薄膜的 LPCVD 低压热化学设备和 ALD 原子层沉积设备、硅和锗硅等 EPI单晶生长设备等。目前公司已组建团队开发 EPI 设备和 LPCVD 设备,其中 EPI 设备主要焦距 Foundry Logic Device, 主要的应用是 Si、Si/Ge EPI,LPCVD 设备主要焦距 MemoryDevice, 主要的应用是 W、WN、TiN 等。

三、MOCVD 否极泰来,Mini LED 带来新机遇

Mini LED 即次毫米发光二极管,其灯珠点距缩短至 100-300 微米,并把由数十颗大尺寸LED 灯珠构成的侧边式背光源变成由数千颗甚至更多 Mini LED 灯珠构成的直下式背光源,实现背光源结构的优化。相比传统 LCD 显示技术,Mini LED 的高动态范围成像精细度更高、能耗更低、画面更细致,并能实现“全面屏”效果。Mini LED 作为新型显示技术,可应用于大尺寸显示屏、电视和手机背光等。

Mini LED 作为新一代的核心显示技术,市场空间广阔,国内外 LED 芯片厂商纷纷布局,以三安光电为例,2018 年三安光电推出 Mini LED 芯片产品并实现量产,2019 年开始实现 Mini LED 的批量供货,2020 年陆续与多家知名下游客户展开 Mini LED 导入合作,2021 年三安计划投资 120 亿元用于湖北 Mini/Micro 显示产业化项目。以三安光电为代表的下游厂商加大对 Mini LED 的投资力度,推动 Mini LED 技术日趋成熟。

Micro LED 被认为是未来 LED 显示技术的发展方向,能够进一步减少 LED芯片尺寸,在显示领域不断拓展新应用。LEDinside 数据显示,2020 年全球 GaN-LED 外延片需求量为 4038 万片/年,TrendForce 集邦咨询预计到 2025 年,Mini/Micro LED 新型显示带来的 LED 外延片需求量将达到 1417 万片/年。新型显示技术渗透率的持续提升,将显著提升 LED 需求,全球 LED 产业链有望迎来拐点。

MOCVD 设备作为 LED 制造中最重要的设备,有望显著受益于 Mini LED 需求爆发。LED 产业链由衬底加工、LED 外延片生产、芯片制造和器件封装组成,其中 LED 外延片的制备是 LED 芯片生产的重要步骤,主要通过 MOCVD 单种设备实现。因此,MOCVD设备作为 LED 制造中最重要的设备,其采购金额一般占 LED 生产线总投入的 50%以上。随着芯片厂商在 Mini LED 领域的投资加大,MOCVD 设备的需求有望随之增加。

▲全球化合物半导体 MOCVD 外延设备年增量预测(台)

氮化镓基 MOCVD 占据 MOCVD 市场的主要份额,2018 年占比约 77%。以不同半导体材料为基础制成的 LED 芯片会发出不同波长的光,从而实现不同颜色的 LED。目前380~570nm 的蓝、绿光 LED 由 GaN 材料制作,由于蓝绿光 LED 芯片成本较低,且搭配荧光粉可产生白光,因此在照明领域普遍使用。与之对应的,氮化镓基 LED MOCVD 设备在 MOCVD 市场中占据最大份额,根据 LED inside 数据,2018 年氮化镓基 MOCVD 的新增数量为 215 台,约占全部 MOCVD 市场份额的 77%。

2017 年以前,MOCVD 设备主要由爱思强和维易科等国际厂商高度垄断,2017 年公司推出新一代 MOCVD 设备 Prismo A7,性价比显著优于竞争对手,逐步成为国内外氮化镓基蓝光 LED 器件制造的首选设备。根据 IHS Markit 数据,2018 年下半年起,公司的MOCVD 占据全球新增氮化镓基 LED MOCVD 设备市场的 60%以上,占据领先地位。

▲2016-2021Q3 公司 MOCVD 设备收入及增速

▲2016-2021Q3 公司 MOCVD 设备毛利率情况

行业需求衰减叠加竞争加剧,近年来爱思强和维易科等厂商逐步退出氮化镓基 LEDMOCVD 设备市场。随着行业逐步出清,公司议价能力显著增强,2021 年以来公司MOCVD 设备毛利率显著提升。展望未来,Mini LED 需求爆发在即,根据中微公司 2020年度业绩说明会数据,2021-2025 年全球 MOCVD 设备市场持续扩大,其中公司主打的氮化镓基 LED MOCVD 设备需求增长显著。公司针对 Mini LED 市场已发布相关 MOCVD设备,增量市场背景下,公司 MOCVD 盈利能力有望显著提升。

公司 2021 年 6 月正式发布用于高性能 Mini-LED 量产的 MOCVD 设备 Prismo UniMax®,得益于公司在 MOCVD 设备和工艺领域的持续创新,并与领先客户保持密切合作,截止2021 年 12 月 9 日 Mini-LED 设备订单已超 100 腔。根据招股说明书数据,公司 MOCVD设备平均交付时间和平均验收通过确认收入时间分别为 5 个月、5.6 个月,从收入确认节奏上看,公司在手的 Mini-LED 设备订单预计将在 2022 年贡献收入。随着下游客户持续加码 Mini LED 技术,公司凭借技术优势有望持续受益于行业需求提升。

智东西认为,全球半导体设备市场持续高景气,作为刻蚀设备的龙头,中微公司公司显著受益于刻蚀设备需求增长;同时,Mini LED技术趋于成熟,下游 LED 芯片厂商积极扩产,公司 MOCVD 设备业务有望迎来业绩拐点。公司一方面受益于国产替代机遇,另一方面积极推进全球化布局。未来,中微公司有可能成为中国半导体的一张王牌名片。