作者/Eastland

自3月3日起,顺丰“预防式”回购,累计购买2452万股(占总股本的0.5%)、涉资12.9亿、均价52.5元/股。

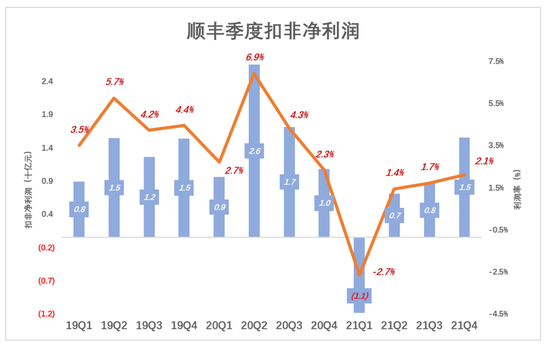

2021年顺丰业绩呈前低后高:Q1亏损11.3亿、Q2扭亏、Q4扣非净利润15亿。说明顺丰的至暗时刻已然过去。

回购彰显了顺丰的态度,二级市场的反响比较积极,财报发布后股价累计上涨5.6%。

“以价换量”的效果

1)“以价换量”结束了

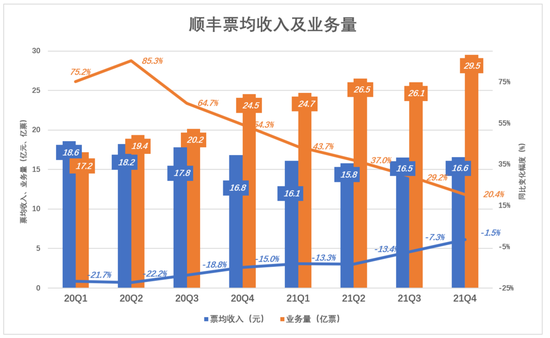

顺丰曾被好事者称为“快递茅”,2020年扣非净利润61.3亿。2021年,顺丰正式开户“以价换量”战略,Q1、Q2票均收入分别为18.6元/件、18.2元/件,同比降幅超过20%。降价的效果立竿见影,Q1、Q2业务量为17.2亿票、19.4亿票,同比幅分别为75.2%、85.3%。

随后几个季度,票均收入降幅收窄,业务量增速也降了下来。2021年Q4业务量29.5亿票,较2019年增长85.5%,票均收入16.6元/件,同比下降幅收窄至1.5%。

票均收入跌幅逐季收窄(上扬),业务量增速逐季下滑,“剪刀差”越来越小

一方面是票均收入同比降幅收窄:

2020年Q1票均收入同比跌21.7%,2021年Q1同比再跌13.3%,两年间合共跌去32.1%;

2020年Q4票均收入同比跌15%,2021年Q4同比又跌1.5%,两年间合共跌去16.3%。

2021年一头一尾,票均收入同比降幅缩小了一半。

另一方面是业务量同比增长放缓:

2020年Q1业务量同比增长75.2%,2021年Q1同比再增43.7%,两年间合共增长151.8%;

2020年Q4业务量同比增长54.3%,2021年Q4同比增长20.4%,两年间合共增长85.8%。

2021年一头一尾,业务量同比增幅也缩小了。

根据《经营简报》,2022年1~2月业务量16.3亿票、同比增幅仅为2%;期间票均收入16.7元/件,同比增长5%!#以价换量结束了#

2)市场份额保住了

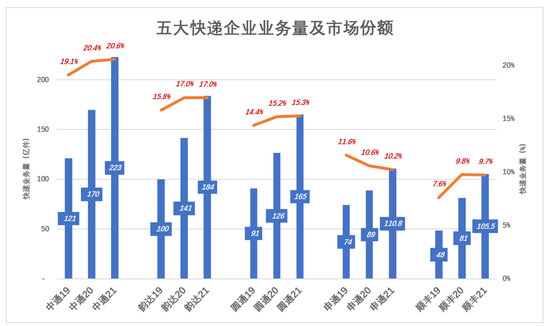

2021年,中国快递业务量达1083亿件(2018年突破500亿件)。五大快递业务同比增长、各自的市场份额几乎没有变化。

三家市场份微升:中通快递一马当先,业务量达223亿、市值份额20.6%;韵达业务量达184亿、市值份额17%;圆通业务量165亿、市值份额15.3%;

两家市场份额略降:申通业务量111亿、市值份额10.2%;顺丰业务量106亿、市值份额9.7%。

顺丰的“人设”是高价提供高品质的服务,骨子里不愿意打价格战。2020年被动应战,市场份额增加了2个百分点;2021年主动出击,牺牲七成净利润,勉强保住2020年抢到的份额。

3)营收

2019年顺丰营收1122亿、同比增长23.4%。

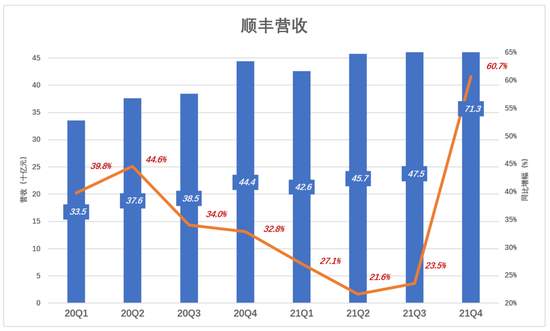

2020年Q1,营收同比增长38.9%,Q2同比增长44.6%;Q3开始,降价与业务量增共同作用下,营收增长放缓,2021年Q2营收457亿、同比增幅仅为21.6%。

Q3、Q4,票均收入环比回升,同比跌幅亦收窄至个位(Q4票均收入同比下跌1.5%)。

2021年Q4,业务量同比增长20.4%,营收增速突破60%(注:2021年9月28日,完成对嘉里物流51.5%股权的收购,10月开始并表)。

以价格换市场已经告一段落,对于不擅长打价格战的顺丰而言,最艰难的时刻即将过去。

挤出来的毛利润

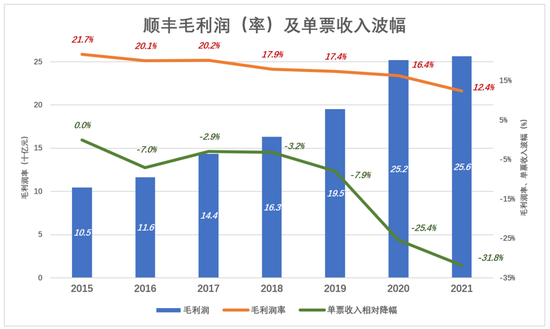

2015年毛利润105亿、利润率21.7%,单票平均收入23.8元/件(快递行业均价为14.7元/件);

2020年单票平均收入17.8元/件,较2015年下降25.4%。但顺丰毛利润不仅没有变为负值,还创纪录地达到252亿,毛利润率16.4%。

2021年单票平均收入进一步降至16.3元,较2015年低31.8%。尽管毛利润率低至12.4%,但是金额还是创下新高(256亿)。

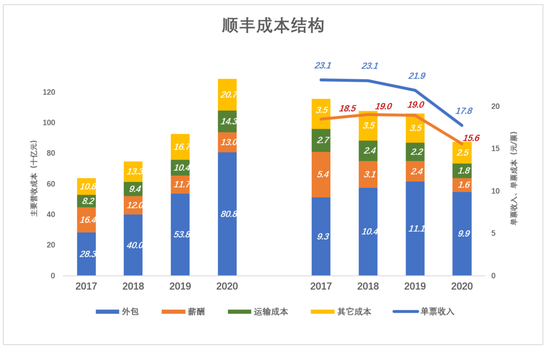

想知道顺丰是怎么做到的,可将三大主要成本——外包、薪酬及运输,分摊到每单业务进行观察:

2020年,三大成本合计占营收成本的84%、占营收的70.2%。其中,外包成本808.4亿、占营收成本的62.76%;职工薪酬130.5亿、占营收成本的10.13%。这两项都属于人力成本,合计938.4亿,占营收成本的72.9%。运输成本142.6亿、占营收成本的11.1%。

2020年每票收入17.8元,较2017年减少5.37元;与此同时,每票成本降至15.6元,少花2.92元。结果是每票毛利润从2017年的4.62元降至2020年的2.17元,每票少赚2.45元。

顺丰的毛利润是“省”出来的:2020年票单成本下降中,外包贡献了36%、薪酬贡献了24.6%,合计50.6%。运输成本下降的贡献率为12%、其它成本下降的贡献率为27%。

单票收入一降再降,顺丰通过提高人力、设备/设施使用效率不断压降单票成本,不仅夺回两个百分点的市场份额,毛利润还创了新高。

重新划分业务

2020年,顺丰对营收进行了重新划分,不料2021年再次“变卦”,对跟踪研究的投资者很不友好 。

2021年报将物流业务分为时效快递、经济快递、快运、冷运及医药、同城急送、供应链及国际六大部分:

时效快递追求的是“速度领先,2021年收入961.6亿、同比增长7.3%;

经济快递面向电商、主打“性价比“,2021年收入322.7亿、同比增长54.7%;

快运为生产制造、商业流通领域的客户提供大件配送、批量运输。2021年收入232.5亿、同比增长25%;

供应链及国际业务收入包括国际快递、国际货运及供应链解决方案。2021年国际物流秩序紊乱,集运“一箱难求”。顺丰依托强大机队及对嘉里物流的并购/整合,国际业务取得突破性进展,营收同比增长200%达到392亿。

冷运及医药主要面向生鲜食品、冷冻食品、医药产业三大领域的客户,2021年收入78%、同比增长20%;

同城急送即To B又 To C,提供平均送达时间1小时以内的即时配送服务。2021年收入50亿、同比增长59%。

业绩走势耐人寻味

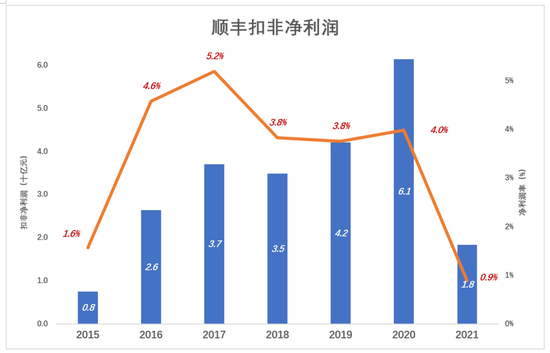

2015全国快递业的平均费率为12.7元/件,顺丰单票收入为22.2元/件。但高品质服务的成本也高,加之业务量不足20亿件(日均540万),规模效应发挥不出来,扣非净利润仅7.5亿、利润率1.6%。如果不是费率远远高于行业平均水平,顺丰会“赔死“。

2017年业务量突破30亿、日均835万件,并且单票收入提高到23元,扣非净利润逾37亿、利润率创纪录地达到5.2%。

2020年,顺丰单票收入降至17.8元,业务量超过80亿(日均2230万件),扣非净利润达到61亿、利润率4%。

以价换量“初战告捷”,资本市场对“快递茅”的未来寄予厚望,顺丰市值一度超过5500亿。

2021年形势急转直下,Q1业务量增长44%、营收只增长27%、营业成本增长了40%。毛利润率从2020年Q1的15.8%跌至7.3%。扣非净亏损11.3亿,与2020年盈利8.3亿的2020年Q1相比,相差19.7亿。

2021财年,顺丰扣非净利润18.3亿,同比下降70%。

关于2021年Q1亏损,顺丰给出五个理由:

一是加大新业务开拓及资源投入;

二是为应对业务量激增租用高成本的临时资源;

三是资源整合过程中存在重叠投放;

四是员工不回家过年,员工补贴创新高;

五是超低价“特惠专配”业务量增长迅猛,电商件毛利润承压。

“五个理由”姑且听之,另外有三条线索值得关注:

一是后续业绩走向。

2021年各季度业绩走势呈前低后高——Q1亏损、Q2扭亏、Q4扣非净利润达15亿、利润率2.1%。

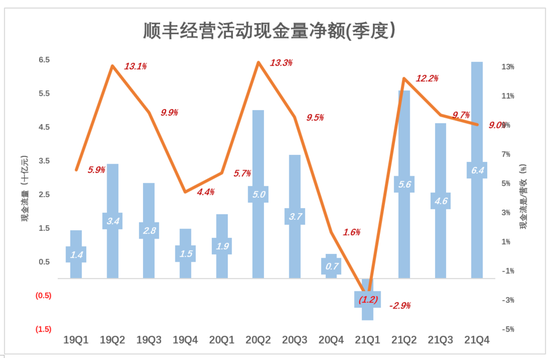

二是经营活动产生的现金流量净额。

2020年经营活动现金净流入113亿、占营收的7.4%;2021年扣非净利润降了70%,没“耽误”经营活动现金净流入创纪录地达到154亿。

顺丰经营现金流有明显的季节性,波谷在每年的Q1和Q4,波峰出现在Q2。

2021年Q1,经营现金流罕见地出现负值,但Q2、Q3都为正值且高于2020年同期的数值。Q4照例是低谷,但2021年Q4顺丰经营活动却获得64.2亿净流出,比2020年Q4多57亿,把Q1流出的加倍收了回来。#耐人寻味#

三是看2022年Q1业绩(季报尚未公布)。

顺丰的“星辰大海”

2021年8月25日,顺丰获准非公开发行3.5亿新股、发行价57.18元,募集资金净额为199亿,40家机构参与增发,锁定期6个月。

募集资金最主要的用途是“新建湖北鄂州机场转运中心”。

作为世界第二大经济体,中国理应有世界级快递公司。全球航空货运总量大约只占全球贸易总量的1%,而货值占比达到三分之一。

在中国快递公司中,顺丰的航邮能力一马当先。截至2021年末,顺丰拥有86架全货机,加散航总计航线2114条,日平均班次4754次。全年192万吨,占全国航邮的35.5%。

但与国际快递巨头(DHL、UPS、FedEx )相比,顺丰的差距仍然很大。

以UPS为例,2021年日处理包裹2520件、略低于顺丰(顺丰为2890件/日)。但UPS营收是顺丰的3.5倍、净利润是顺丰的46倍、市值是顺丰的4.6倍。原因是UPS空运业务发达、价格“令人感动”:美国本土约18美元/件,国际快件约30美元/件。

顺丰的“星辰大海”不是与友商打价格战,而是走出国门、与国际快递巨头竞争。

2021年顺丰完成了两件大事:一是募集资金建设航空转运中心,二是收购嘉里物流。

曾被称为“快递茅”的顺丰,正在努力成为中国快递公司的”华为“。