在纽交所上市一年后,知乎完成了回港上市。今日上午,知乎正式在香港联合交易所挂牌上市,股票代码“2390”,成为首家以双重主要上市方式回港的中概互联网公司。港股开盘,知乎股价跌超22%。截至发稿,知乎港股股价报25.9港元,总市值84.45亿元,跌幅达18%。

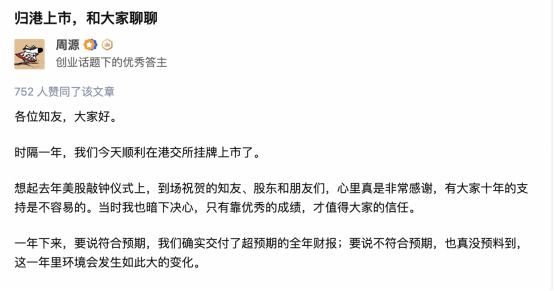

上市后,知乎 001 号员工、知乎创始人周源在知乎发帖总结了美股这一年的感受:一年下来,要说符合预期,我们确实交付了超预期的全年财报;要说不符合预期,也真没预料到,这一年里环境会发生如此大的变化。

周源坦言:我们确实不如自己想象般强大,双重主要上市,为我们搭建了更稳定的平台。“今天来看,我们做得还远远不够。北极星在前方,路还很长。”

回港双重主要上市,是大势所趋

“知乎选择回港双重主要上市,这是大势所趋。当下的世界,复杂多变,内容社区的未来还存在无限可能。”周源致辞时表示。

与其他中概股不同的是,知乎此次在港交所上市形式采取双重主要上市,这与二次上市的区别在于,采取双重主要上市的公司会同时拥有在两个上市地的同等上市地位,如在其中一个上市地退市,并不影响在另一个上市地的上市地位。

从上市流程来看,双重主要上市回港流程是完整的香港上市申请,而二次上市流程会简化很多,很多香港上市规则都被豁免。如果公司从二次上市升级为双重主要上市,还须经历复杂的申请和批准流程,存在相当变数。

虽然经历了繁琐的流程,但知乎在一定程度上从SEC的压力中喘了一口气——在上市之前,知乎与理想汽车、贝壳等公司被美国证劵交易委员会(SEC)加入“预摘牌”名单,知乎表示,已完成双重上市,该事件对知乎影响有限。

此次上市,知乎发行价定为每股32.06港元,共发售来自早期投资者的2600万股公司A类普通股,售股股东将收到全球发售的全部所得款项净额近8亿港币。与此同时知乎不增发新股,这也意味着知乎此次回港并无募集资金的目的。

不过,港股上市后的知乎仍然面临较大的盈利压力。去年3月,知乎在中文互联网内容赛道上完成了关键一跃,以中国最大的问答式在线社区、中国前五大综合在线内容社区之一的身份进入资本市场。

但一年时间,知乎美股股价跌至1.66美元(截至4月22日),距美股股价高点13.5美元及其美股发行价9.5美元均下跌超80%。

根据其2021年第四季度及全年财报,2021 年Q4知乎营收10.192亿元,同比增长 96.1%;净亏损为3.833亿元,而去年同期为9010万元。

亮眼的营收增长背后,知乎的亏损幅度和收入成本也在持续扩大。其中,收入成本增加的主要原因之一,是知乎的广告服务执行成本和内容相关成本增加。

港股上市之后,知乎需要在穿越周期过程中找到自己的解答。

不追求效率 生态第一是今年的战略

完成敲钟仪式后,周源在自己知乎账号中,用三点回答了“知乎如何健康增长,如何扩大规模和养活自己”的问题——

把生态第一定为公司今年的战略,将重点关注四大问题:创作者体验、内容获得感、良好的社区氛围、匹配社区发展节奏的商业化增速;

效率不是互联网的终极目的,知乎追求的应该是对社会的价值。;

保持理性乐观。

具体提到,互联网公司给人的印象往往是效率为先,随之而来的竞争既迅速又激烈。从社交到电商,从团购到共享经济,不管初期有多少竞争者,往往不出几年就快进到了赢家通吃的格局。

“我认为,效率不是互联网的终极目的,我们追求的应该是对社会的价值。尤其是在今天,互联网行业需要找准自己的定位,更好地满足社会需求,才能实现企业永续经营。”周源表示。

相比较大多数高速增长甚至激进扩张的互联网公司,在美股上市之前,创业十年的知乎,常被看成是一家“慢”公司。实际上,知乎商业化开启得很晚,最早只靠广告变现,2019年广告营收占比达到86.1%。也是在这一年,知乎推出了直播功能和盐选会员体系。2020年初,知乎推出内容商业化解决方案。自2020年以来,不断扩展旗下的以内容为中心的变现渠道,包括提供职业培训和电子商务活动。

对比去年上市之时知乎的营收结构,在线广告收入已经由62.4%下降为Q4的37%,内容营销解决方案从10%提升至36%,付费会员从23.7%下降至20.5%,其他收入占比则由3.9%上升至6.5%。

其他收入主要来自职业培训和电子商务服务,过去一年增长尚可,但还不能成为新的业务与增长点。而过去几年大力投入的视频业务还没有给知乎带来商业化的可能,且近期正传进行人员优化。

相较于快手和B站靠具有强劲赚钱能力的直播、电商来解决商业化问题,知识型产品在商业化上显然要慢很多,也相对更艰难一点。未来,知乎还需要战略性地寻找扩大收入来源的机会,以及在外部环境复杂多变的情况下优化成本,以顶住资本市场和外部变化的考验。