内地投资者以“一人多户”方式参与港股打新或交易的漏洞很快将被堵上。港交所近日向市场参与者发布通告,要求所有相关中介机构在5月16日至7月15日之间参与香港投资者识别码制度(即实名制)的端对端测试,意味着港股实名制距离正式实施再进一步。

根据港交所,香港投资者识别码制度相关系统的市场演习将于今年第三季度进行,以便让相关受规管中介人在香港投资者标识符制度实施前确认自身已准备就绪。此前,香港证监会曾表示,投资者标识符制度将于今年下半年正式实施。

场内外交易均需“实名”

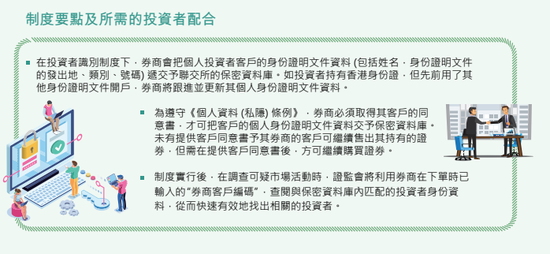

根据投资者识别码制度的要求,当向港交所的交易系统提交或安排提交交易指令(自动对盘交易指令)以供执行时,或当交易所参与者根据要求向港交所汇报场外交易时,有关的交易指令或交易汇报中必须提供相关客户的身份识别码。

在新制度下,相关受规管中介人必须逐一为现有参与港交所上市证券场内外交易的客户编配唯一的券商客户编码。每个券商客户编码应与该特定客户的客户识别信息配对,包括客户名称、身份证明文件的签发国家或司法管辖区、身份证明文件的类别及身份证明文件的号码。

根据要求,相关持牌法团及注册机构须确保在指定时间或之前将相关客户最新的客户识别信息,连同客户的券商客户编码一并提交至港交所,并采取相关的资料隐私及保安措施,保障所收集、传送及储存的资料。

投资者识别码制度将适用于全部在港交所交易系统上市或交易的证券,包括衍生工具,但不适用于在香港期货交易所交易系统交易的衍生工具,以及非上市结构性产品,如股票挂钩投资工具和股票挂钩票据。对中介机构而言,无论是代客交易或自营交易,都需符合新制度的要求。

打击“一人多户”等违规行为

近年来,内地投资者以“一人多户”的方式参与港股投资,是触发此次制度调整的一个因素。

《上市规则》第13.21条明确禁止同一人重复认购新股的行为,要求发行人、其董事、保荐人及包销商必须采取合理的步骤,确保能鉴别及拒绝受理重复或疑属重复的申请。但实际操作上,由于内地身份证号码超过9位,导致券商上报证件号码可出现多种组合。

在推出投资者识别码制度前,港交所使用的交易系统仅取得输入证券交易指令的交易所参与者的资料,并非实际作出交易指令的客户资料。当出现可疑的交易活动时,香港证监会可能须向有关交易所参与者或其他中介机构发出两次或以上的通知,才能识别有关客户,有损监管效率,中介机构也面对较高合规成本。

除了“一人多户”问题,缺乏有效的投资者识别机制,令香港证监会在识别市场操纵行为、内幕交易等市场失当行为时,也面临更大的工作量和更长的调查时长。

例如,市场操纵人士可能通过故意在不同的港交所参与者处开设多个交易账号隐匿踪迹,通过不同账户买入哄抬某只股票的股价。进行可疑内幕交易调查时,内幕交易人士可能与普通投资者先后通过同一中介机构卖出股票,在缺乏有效识别机制时,监管机构就难以通过港交所参与者提交的交易指令或汇报来识别两笔交易是否属于不同交易者。

在这一背景下,2020年12月,香港证监会刊发咨询文件,建议在交易层面对香港证券市场实施投资者识别码制度。去年8月,香港证监会就此发布咨询总结文件,决定实施香港投资者识别码制度。

香港证监会表示,投资者识别码制度一方面能够方便监管机构更及时、有效地监察市场,另一方面也能降低为处理香港证监会对客户身份的查询时带来的持续合规成本。“此举与美国、欧洲、澳洲、新加坡和中国内地等主要司法管辖区的发展相符,将有助确保市场的廉洁稳健,从而支持香港继续发展成为领先的国际金融中心。”