市值重返三万亿港元。“腾讯市盈率50倍的时候,还有大把资金追捧,现在才13倍反而没人买了,这是因为互联网的PEG(市盈率相对盈利增长比率)里面的G(增长)可能已经没了。”对腾讯控股股价回到五年前,深圳一位私募人士向第一财经记者说。

作者/李隽

8月17日晚间,腾讯公布的2022年半年业绩并不理想,经过18个月的调整后,市盈率估值甚至已经跟制造业逐步对标。过去半年,腾讯虽然大手笔回购73亿港元,但回购金额只占总市值不到0.25%。在业绩发布会上,腾讯高管对股价作出了“严重低估”的评价。

在业内人士看来,虽然互联网增速遇到瓶颈,但腾讯依然拥有较好的护城河以及现金流。

总市值重返三万亿港元

8月18日上午,腾讯控股上涨3.1%,报收312.6港元,总市值重返3万亿港元大关。

腾讯半年报称,上半年以总代价约73.04亿港元(未计开支)购回1860.44万股,购回的股份其后已被注销,董事会进行回购旨在长远提高股东价值。

腾讯回购的价格在370港元到477港元之间,按照腾讯控股3万亿港元的总市值,73亿元只占总市值的不到0.25%。当前,腾讯股价也远低于上述回购价格,14倍不到的市盈率(TTM),也已经跟海尔智家、敏实集团等制造业龙头逐步看齐。

腾讯高管在业绩发布会上表示,。

对此,玄甲基金CEO林佳义向第一财经记者分析,腾一直在优化投资组合,非常重视向股东返利,腾讯当前的股价被严重低估,而投资组合价值也被严重低估。之前腾讯减持了京东集团等股票,也是将这些资金返还给股东,未来腾讯向股东返利与回购动作会保持下去讯护城河比较深,这是其可持续增长的现金流来源,短期压力主要来自于行业政策多方位限制,投资公允价值也有大幅下跌;管理层认为股价低,也是因为市场整体估值的大幅下行。由于市值较大,回购力度比例相对不高。博大控股非执行主席温天纳认为,作为互联网公司,腾讯估值跌的比较低,之前公司回购动用的资金并不算多,之后依然有加大回购力度的空间,这也会对股价可能有支撑作用。

尽管回购进行时,但大股东何时套现依然是未知数。

6月27日,腾讯公告称,主要股东Naspers集团(南非报业旗下)将出售腾讯股份,以筹集其回购计划所需资金,不过并未披露出售比例。2021年4月,以每股近600港元出售腾讯控股2%的时候,Naspers集团一度承诺三年内不会继续减持腾讯,然而6月27日的这一份公告,打破了这一书面承诺。

上半年经营现金流同比跌16.2%

虽然净利润下滑,但依然充沛的现金流,是部分市场人士继续看好腾讯的一个理由,也是未来股价可能反转的重要基础。

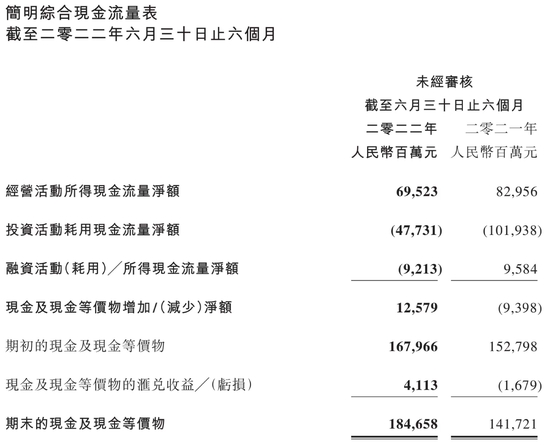

2022年上半年,腾讯控股营业收入2695.05亿元,同比下降1%;公司权益持有人应占盈利420.32亿元,同比下降53%,基本每股收益为4.4港元。其中,“经营活动所得现金流量净额”为695.23亿元,同比下滑幅度为16.2%,下滑幅度低于利润的下滑。

上述腾讯高管表示,腾讯仍在努力减少亏损活动,比如云服务方面减少分包,减少非常繁琐的定制工作,尽量为客户提供标准化解决方案,这样利于提高盈利能力。

2022年6月30日,腾讯于上市投资公司(不包括附属公司)的权益公允价值为6019亿元。3月底,腾讯持有的上市投资公司(不包括附属公司)的权益公允价值为6060亿元,二季度的变化并不大。

腾讯控股董事会主席兼首席执行官马化腾表示:“在第二季度,我们主动退出非核心业务,削减运营费用。展望未来,我们将聚焦于提升业务效率并增加新的收入来源。”“我们将持续贯彻我们的战略,推动社会价值领域可持续创新与共同富裕,扎根消费互联网,拥抱产业互联网。”