继昨天苹果和特斯拉大跌引发市场焦虑后,今天的“杀白马”故事落到了另一家科技巨头微软头上。截至发稿,在周三美股市场集体回暖的背景下,微软跌超4%,一度成为标普500指数中跌幅最大的个股,这一变化也引发市场的高度关注。

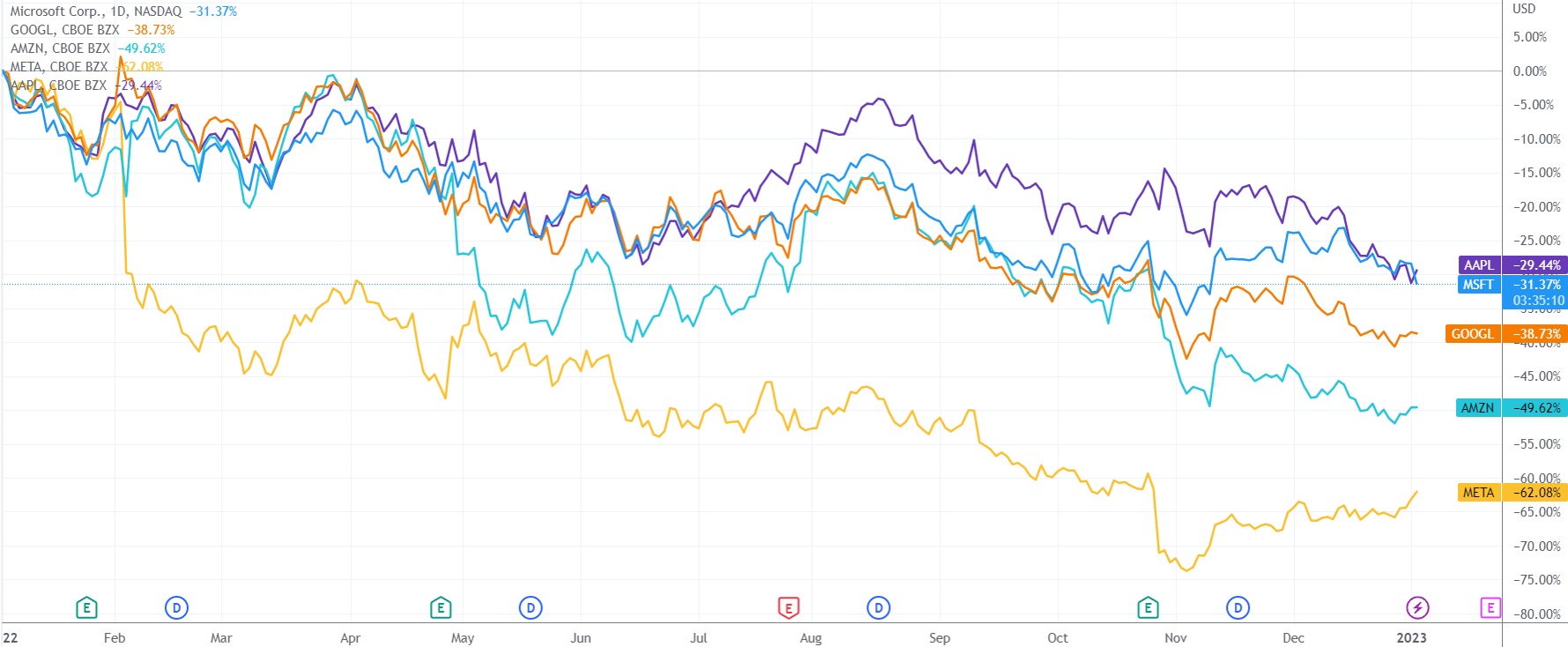

此前由于微软在企业端业务的稳定增长,一直是资本市场眼中的“优等生”,虽然微软在2022年录得28%的跌幅,但比起亚马逊(-49%)、谷歌(-39%)、Meta(-64%)显然要好上一截。

(微软已经是科技巨头中的“绩优生”,来源:TradingView)

即便属于科技股中的佼佼者,在宏观政策利率快速抬升和经济衰退的背景下,微软同样迎来了质疑的声音。

简单来说,微软今天大跌的主要原因源自瑞银的一份研报。由Karl Keirstead领导的瑞银软件行业研究团队在周二发布的报告中表示,微软的Azure云服务正在进入(营收增速)陡峭下滑的阶段,在2023/2024财年的表现可能要比许多投资者的测算更加糟糕。与此同时,瑞银警告称云服务市场可能正在接近饱和状态。

根据过往的经验,智能云服务板块的增速对于评判微软财报成色极为重要。在上一份财报中,Azure云服务的营收增速仅为35%,较往年近50%的增速明显放缓。

在最新的研报中,瑞银将微软的评级从“买入”降为“持有”,并将目标价下调50美元至250美元。根据路孚特数据,目前华尔街分析师对微软多数维持买入评级,中位目标价达到290美元。

除了云服务外,瑞银同时预期随着更多企业削减工作岗位和降低商业软件的支出,微软的Office 365业务也将承压。Keirstead表示,目前团队对于微软这只股票并没有太多信心,看不到估值扩张的机会。

与绝大多数“缩紧裤腰带”的科技巨头一样,微软早在去年10月就已经宣布裁员近千人的调整。不过摩根士丹利首席美国股票策略师Mike Wilson在评价周三赛富时(Salesforce)裁员消息时,也对整个科技行业“降本增效”的效用提出了质疑。因为成功预测2022年的市场动荡,Wilson也成功问鼎最新的《机构投资者》分析师排名。

Wilson表示,科技公司不太可能是控制成本的好手,这些成长股不论在任何时期都希望激进投资扩张,所以在缩减支出方面的动作也会慢一些。

Wilson同时强调,在降低成本这件事情上面,科技公司将花费比预期更多的时间,这些领域的利润率下滑也会更加严重。随着经济进入衰退,能够展现成本效益的公司也将在股市中持续有所表现。