随着竞争对手英伟达(NVDA.US)股价逼近历史高点,现在可能是投资AMD(AMD.US)的好时机。AMD在2021年11月创下了161美元的历史新高。投资顾问公司Stone Fox Capital认为,随着芯片库存调整的结束,芯片需求应该回到增长模式。该机构强烈看好AMD,并表示,该股目前仅回升至 100 美元,未来几年还有很大的上涨空间。

只是个开始

AMD股价曾一路跌至55美元以下的低点,尽管市场仍然非常看好数据中心服务器的机会。这家芯片公司的市场份额仍远不及英特尔(INTC.US)。

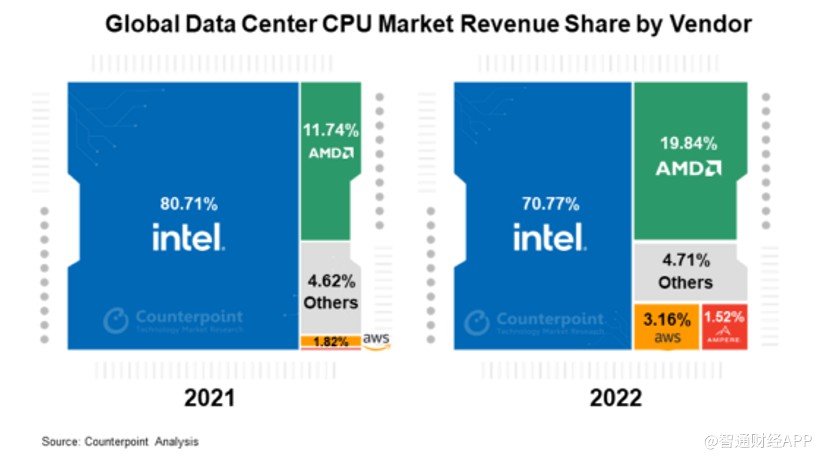

Counterpoint Research估计,2022年AMD在数据中心CPU市场的份额略低于20%,高于2021年的近12%。更重要的是,英特尔仍然控制着70%的市场份额,为AMD提供了一条轻松的营收增长道路。

2022 年,AMD从数据中心CPU中获得了57.5亿美元的营收。如果该公司的市场份额翻倍至40%,营收将跃升至115亿美元,而英特尔仍占据50%的市场份额。英特尔艰难地推出了Sapphire Rapids cpu,而AMD在2022年底发布了第四代EPYC Genoa CPU,以巩固其在高性能服务器市场的领先地位。

由于市场预期个人电脑(PC)等行业开始复苏,AMD一路反弹至100美元。

随着新芯片的推出,AMD有望从巨大的生成式人工智能(AI)需求中受益。AMD的潜在市场规模(TAM) 将从2020年的790亿美元飙升到2027年的3000亿美元。

随着AMD重新回到100美元,投资者需要关注该股面临的巨大机遇。AMD股价只是回到了去年应有的水平。

下一个100美元

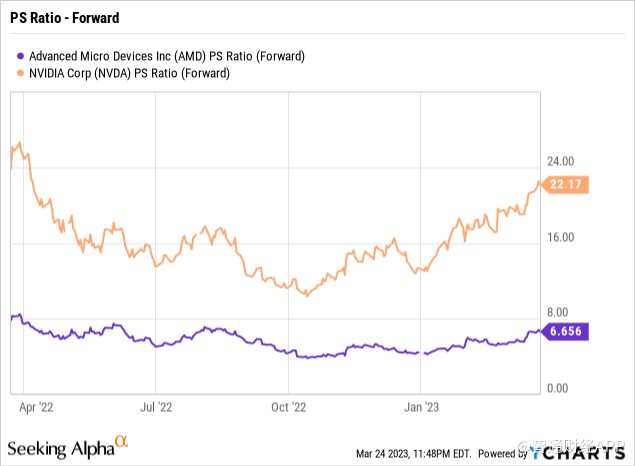

Stone Fox Capital认为,AMD有望在未来几年再上涨100美元。考虑到AMD的市盈率仍不到同行英伟达预期市盈率的一半,AMD的股价甚至可能很快就会翻倍。

Stone Fox Capital承认,英伟达有更高的毛利率来支撑更高的市盈率。问题在于两家公司市盈率的差异,部分原因可能是AMD仍专注于英特尔目前占据最大市场份额的细分市场。英伟达在GPU领域占据主导地位,利润率更高,但AMD拥有一款新芯片,可以在GPU领域积极竞争。

在PC库存调整之前,AMD的毛利率接近50%左右。更高的利润率和总营收推动这家芯片公司的每股收益大幅增长。

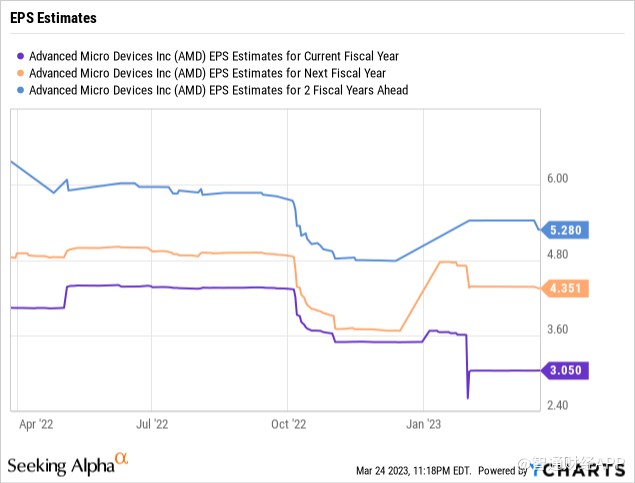

由于需求环境疲软,分析师下调了每股收益目标,目前2024年和2025年的每股收益目标分别高于4美元和5美元。考虑到这些估计是基于有限的营收增长预期,这些目标仍有上升空间。

无论如何,AMD的股价仅为2024年每股收益目标的23倍。分析师甚至预计这家芯片公司今年不会增长,2024年的营收增长仅为17%,这意味着在这两年内仅增加了40亿美元的营收。

Stone Fox Capital指出,在此期间,仅数据中心CPU的营收就超过60亿美元。

Stone Fox Capital之前的研究显示,AMD的营收只有320亿美元,但每股收益接近6美元。Stone Fox Capital预计,由于终端市场需求的反弹,以及AMD在服务器市场上从英特尔手中夺走更多的市场份额,这家芯片公司达到目标水平的时间比分析师的预测要早得多。

总结

Stone Fox Capital得出的关键结论是,AMD重返100美元只是复苏的开始。得益于人工智能需求激增,AMD的股价将追随英伟达回到之前的高点。