作为国产服务器的一哥,浪潮信息早前搭上了互联网发展的快车,成为互联网大厂们的服务器供应商。然而,随着人工智能时代的来临,传统CPU服务器市场逐步萎缩,新型AI服务器一飞冲天,但浪潮信息却受制于GPU供应紧张等原因,暂时还吃不到新市场的肉。

大模型的这把“火”,把算力相关的产业链上下游,也烧得火热。

“算力”堪称今年资本市场上的最热门概念。所谓算力,就是对信息数据进行处理、输出目标结果的计算能力。大模型背后依靠的是强大的人工智能算法和海量数据处理,算力就成为支撑它的底座。大模型火爆之后,算力需求也出现了指数级增长。

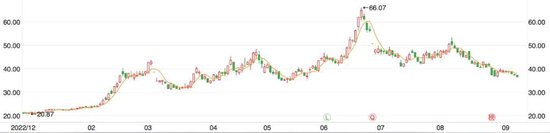

作为高性能计算机的一种,服务器被称为网络的“灵魂”,也是算力的承载器。借着大模型的东风,一向冷门的服务器行业也成为市场关注的焦点。今年上半年,国产服务器“一哥”浪潮信息一度成为人工智能板块的“牛股”,股价从去年年底的21.46元/股一路蹿升,今年6月达到66.04元/股的高点,市值逼近千亿元大关。

但日前,浪潮信息却交出了一份令人大跌眼镜的年中成绩单:公司上半年实现营业收入247.98亿元,同比下降28.85%;归属于上市公司股东的净利润3.25亿元,同比下降65.91%;扣非净利润更是只有1087.20万元,较去年同期大幅度下降了98.70%。

自6月份以后,浪潮信息的股价已逐渐回落。截至9月7日午间,浪潮信息收报36.59元/股,总市值538.7亿元,较6月20日的高点缩水了约416亿元。

▲(浪潮信息近期股价走势图)

相比之下,提供CPU的AI算力龙头英伟达成为这波大模型浪潮中最大的赢家,赚得盆满钵盈。而浪潮信息作为英伟达在国内最大的分销商之一,在这场AI盛宴中,英伟达“吃肉”,浪潮信息为什么没有喝到相应的“汤”?

AI“牛股”吃不到大模型红利

浪潮信息属于浪潮集团旗下公司,主营产品包括通用服务器、边缘服务器、AI服务器和存储等。浪潮集团旗下上市公司除了浪潮信息之外,还有浪潮软件、浪潮国际两家,但从营收规模上来看,2000年登陆A股的浪潮信息是浪潮集团的核心。

或许很多人不熟悉浪潮,但大多数人都享受过浪潮服务器提供的服务——根据中银证券研报,百度、阿里、字节跳动、腾讯等大型互联网企业,均是浪潮信息的重要客户。在互联网的发展过程中,大众熟悉的春晚抢红包、“双十一”促销活动、春运抢票等多项承载巨大流量的业务背后,都离不开浪潮服务器的支撑。

在国内该领域,浪潮信息也号称“服务器行业的华为”,市场地位首屈一指。根据高德纳咨询公司(Gartner)公布的2022年三季度全球服务器市场报告,浪潮信息的服务器以10.3%的市场份额位居全球第二、中国第一,和戴尔、HPE等国际知名厂商,同属全球服务器第一阵营。

服务器及部件业务是浪潮信息绝对的核心业务。从2020年至2022年,这块业务的销售收入在公司总营收中占比始终保持在95%以上。但在大模型狂飙、各企业“算力为王”的口号喊了半年之后,在这波市场的狂欢中,浪潮信息的上半年业绩表现就显得有些落寞了。

今年上半年,浪潮信息的服务器及部件业务实现营收244.99亿元,在总营收中占比达到了98.80%,营业额同比下降了29.03%。在毛利率方面,该部分业务的毛利率为 11.30%,同比下降 0.80%。

从今年第一季度起,浪潮信息业绩就出现下滑。一季度,实现营业收入94亿元,同比下降45.59%;归母净利润为2.10亿元,同比下降37.04%。二季度,公司实现营收153.97亿元,比第一季度实现增长,但同比下降12.38%;单季度归母净利润1.15亿元,同比下降81.46%;单季度扣非净利润-1.6亿元,是自2017年来,浪潮信息首次在单季度扣非净利润上出现亏损。

对于归母净利润和扣非净利润之间出现的较大差异,浪潮信息在财报中并没有作出解释。但财报也显示,公司在2023年上半年“计入当期损益的政府补助”一项达到了约3.16亿元。

实际上,在此之前,浪潮信息的净利润增速已在逐步放缓。从2020年至2022年,浪潮信息分别实现营收630.38亿元、670亿元和695.25亿元;同期归母净利润分别为14.66亿元、20.03亿元和20.8亿元,同比增长57.90%、36.57%和3.88%。

在人工智能浪潮汹涌而来时,即使是服务器龙头浪潮信息,也不得不面临时代的转折。

在互联网迅猛发展时,浪潮信息主要给互联网公司等大客户提供传统的通用X86服务器等产品,成为服务器龙头厂商。2020年,在全球X86服务器销售额市占率上,浪潮达到了9.6%,仅次于戴尔和HPE。

但近年来,互联网厂商的业务进行了调整;同时,大模型崛起,人工智能对计算机的性能、能耗等方面的要求也水涨船高,搭载CPU的传统通用服务器的负载能力,在这时就显得不够用了。传统服务器的市场需求,正在逐渐缩水。

根据IDC的报告,2020年,中国服务器市场出货量为350万台,市场规模为216.49亿美元,同比增长19.0%,浪潮的市场份额占到了37%;其中通用X86服务器占了大头,市场规模为208.23亿美元。到了2021年,中国服务器市场规模为250.9亿美元,但增速已下降到12.7%;同时其预计,之后行业每年的增速将保持在12%左右。

尤其是在今年,根据分析机构TrendForce 预计,该季度全球服务器出货量环比减少了15.9%,预计全年整机出货量将相比去年减少2.85%。

在行业变化发生时,浪潮信息的营收情况也产生了波动。今年6月,浪潮信息发布了业绩下滑的风险提示,其中也将“受通用服务器客户需求节奏变化”,列为影响因素之一。

不过,AI大模型的发展也为服务器行业提供了结构性的机会,打开了另一扇窗。以GPU取代CPU成为整机最核心运算单元的AI服务器,成为推动行业增长的新动力。作为算力基础设施的AI服务器,价格飞涨。据报道,有企业透露,其去年6月购买的AI服务器,不到一年间价格涨了近20倍。

根据IDC统计,2021年中国AI服务器市场规模为57亿美元,预计到2025年将达到109亿美元。

浪潮信息早已在AI服务器领域进行了布局。目前,浪潮信息在售的AI服务器产品10余款,在研6款,分为人工智能训练服务器、人工智能推理服务器、元宇宙服务器等类型,主要应用场景包括自然语言处理、计算机视觉、大型推荐系统等。

根据IDC的报告,2021全年,浪潮信息AI服务器在中国市场的占有率已达52.4%。浪潮信息未透露其AI服务器的具体营收比重,但也曾表示,其“AI服务器的整体业务占比在上升”。

在通用服务器市场衰退的情况下,浪潮信息自然是希望AI服务器越卖越好。但正如浪潮在财报中所说,行业核心零部件的供应商集中度是较高的。浪潮信息的核心元器件命脉,卡在了上游提供商手中。

AI服务器的核心元器件是GPU。据了解,浪潮信息生产的AI服务器,也几乎都是跟英伟达合作的。而众所周知,英伟达的GPU芯片供应紧缺,已成为各界都在关注的话题。

对于上半年公司营收的大幅下降,在今年7月发布业绩预告时,浪潮信息也解释称,其服务器产品营收“受到了全球GPU及相关专用芯片供应紧张等因素的影响”。在本次半年报中,公司也再次强调,目前国内服务器行业原材料以进口为主,如果供应发生重大变化,将对公司经营造成一定影响。

民生证券在研报中也认为,浪潮信息业绩承压,一方面是其下游客户对于通用服务器采购的支出也在承受压力;另一方面,则是受到了芯片供应紧张因素的影响。

一方面AI服务器量价齐飞,但GPU却供应紧张,客户需求难以转化成产品;另一方面,传统服务器需求下滑,浪潮信息的业绩,也就难免遭受掣肘。

服务器老大,赚钱也不容易

浪潮几十年的发展史,也是国内风起云涌的IT产业的一个缩影。

浪潮集团从一家文具厂起家,1983年,随着PC产业兴起,后来被称为“国产服务器之父”的孙丕恕进入公司,研发出了国内第一代0520系列微型计算机。1989年,浪潮集团有限公司成立,在互联网时代来临时,公司又把业务中心放到了服务器上。

2013年,浪潮信息研发成功国内第一台关键应用主机“天梭K1”,填补了该领域的国内空白。也是在这一年,国产服务器厂商在中国的市场份额合计超过50%,第一次反超了国际厂商,浪潮就是其中具有代表性的国产厂商之一,居功甚伟。

尽管已经坐上了国产服务器领域的头把交椅,但浪潮信息在资本市场上,此前却一直相对低调,并没有过多地得到追捧。细究起来,服务器行业尽管出货量大,市场规模较大,但服务器厂商,在IT产业内,相对话语权却是比较低的。

浪潮信息作为行业的中游厂商,其服务器产品对上游芯片供应商有着高度依赖。公司2019年年报中显示,英特尔和英伟达分别是其排名前两大供应商,仅英特尔一家厂商当时在浪潮采购额中占比就超过了37%。

自2020年之后,浪潮信息就不再公布其主要供应商信息,而是用“供应商1”“供应商2”等代替。同时,其也在降低主要供应商的采购额比例。2022年,公司“供应商1”的采购金额就由上一年的169.42亿元降至76.92亿元,占比14.17%。但前五大供应商的采购总金额占年度采购总额的比例,仍然有47.83%,占了将近一半。

在下游,浪潮信息也主要依赖大客户。2022年,公司前五大客户合计销售金额为223.75亿元,占年度销售总额比例为32.18%,甚至超过了2021年的22.81%,集中程度更高了。

在产业链里,浪潮信息这样处于制造组装环节的企业,无异于扮演着两头“受压”的角色,两端议价能力都受到了限制。业界认为,这或许是其利润率不高的原因——2022年,浪潮信息服务器及部件业务的毛利率只有11.07%,这一数据在2021年是11.44%,已连续三年下滑;而公司近年来的净利润率也一直在2%-3%之间。

做的是组装的苦力活儿,赚的是辛苦钱。这和大众认知里浪潮信息“高科技企业”的定位之间,也形成了反差。

从另一个角度来看,早年间,浪潮信息通过让渡利润,给大客户们提供算力支持,也换取到了较高的市场份额。这一策略下,在互联网行业发展的红利期内,公司的日子,过得也相当滋润。

但当客户需求和市场发生变化时,想要争取更大的利润空间,浪潮信息就不得不面对压力——当下AI服务器的价格上涨,但市场上芯片紧缺,也意味着采购成本的提升;同时,有能力做大模型的互联网和云计算厂商,对公司的议价能力也在不断提高。

做硬件赚钱并不容易。浪潮信息也在寻求更多的破局之道。对它而言,在行业的转型期,抓住人工智能技术发展的窗口期,做产业生态、扩大自己在AI服务器和大模型方面的优势,也是巨大的机遇所在。为此,浪潮信息也对外强调,要算力、算法协同发展,通过算力和算法的基建化、一体化,促进AI基础设施升级。

基础设施方面,在双碳经济(碳达峰、碳中和)的大战略下,为芯片散热的液冷技术发展迅速,液冷数据中心市场规模不断扩大。浪潮信息也在践行“All in液冷”战略,旨在主要通过液冷方式降低能耗,推动绿色数据中心建设。

在智算调度系统层面,立足于自身的AI服务器阵列,浪潮信息推出开放加速服务器和人工智能业务创新平台AIStation,为多元AI芯片开发、测试和大规模部署提供开放平台,加速多元AI芯片的产品商业化落地。

在算法领域,2021年浪潮信息就推出了中文AI大模型“源1.0”,参数规模高达2457亿,并表示,通过模型API服务、领域模型、开发者社区等多种形式对外提供算法基础服务,可以更加快速地生产出专业的技能模型,在更多专业场景中实现小型化、轻量化的落地运作。

今年2月,在深交所的发问下,浪潮信息曾回复称,其基于“源1.0”大模型研发了对话、问答、翻译和古文四个技能模型。

但同时,浪潮信息也承认,在“源1.0”大模型通用能力上,尤其在用户意图理解方面,其与ChatGPT还存在差距,存在短期内无法大规模落地行业应用的风险,且相关应用尚未产生实际收入,存在下游客户需求及公司市场拓展不及预期的风险。

事实上,站在数字经济的风口上,随着算力需求的不断增长,浪潮信息所处的服务器行业长期看来,市场空间仍然巨大。华西证券也认为,算力依旧是大模型时代的稀缺要素,“浪潮信息是全球服务器龙头厂商,同样也是 AI 服务器龙头厂商,因此深度受益于 AI 浪潮,期待下半年业绩的反转与爆发。”

作者 |杨洁

来源|市界