究竟是买股、买债还是手握现金?对于许多美国投资者而言,过去一年里他们或多或少可能都纠结过这一问题。但其实,他们面临的或许只是一个“幸福的烦恼”,因为怎么投都至少不会“亏”!在过往多年的时间里,华尔街一直会抱怨:“除了股市,投资者似乎无处可去”。但在2023年,美国投资者其实面临着丰富的选项。

在今年的最后时刻,他们几乎将资金投向了一切目光所及的地方,并推动了股票、债券、黄金甚至加密货币等跨资产类别的集体反弹。高风险公司债券的收益率已降至了过去一年的最低水平,而债券价格则有望迎来三年来的首次年度上涨。

据道琼斯市场数据公司的数据显示,去年曾备受质疑的60/40股债投资组合策略今年的回报率有望达到17%左右,这是自2019年以来的最佳表现。

以下多张图表可以揭示出美国投资者眼下面临的“幸福烦恼”,以及他们如今正“多线出击”的姿态:

重新考虑股票

今年大部分时间里,美国人对股票的热情其实曾有所降温,不过在临近年尾情绪很快又开始转向——有迹象表明,市场人气正在迅速回升,最近的涨势吸引了大量投资者。

与基准指数挂钩的交易所交易基金——SPDR标准普尔500 ETF信托基金在12月份吸引了约400亿美元的资金流入,有望创下自1993年以来最大的单月流入纪录。

标普500指数年内迄今已飙升了24%,并有望以2017年以来最长的周线连涨纪录,结束2023年的行情。

值得一提的是,今年早些时候,投资者对美股的态度还一度较为谨慎。根据LSEG Lipper截至11月的数据,美国股票共同基金和交易所交易基金在年内截止当时曾录得1330亿美元的资金流出,为2020年以来最多。

对此,Ned Davis Research首席美国策略师Ed Clissold表示:“如果人们持有现金就能获得5%至5.5%的收益,那么持有股票的门槛无疑就会更高。”

债券购买狂潮

随着美联储在年底流露出明年政策转向的倾向,投资者眼下也正急于锁定更高的收益率。

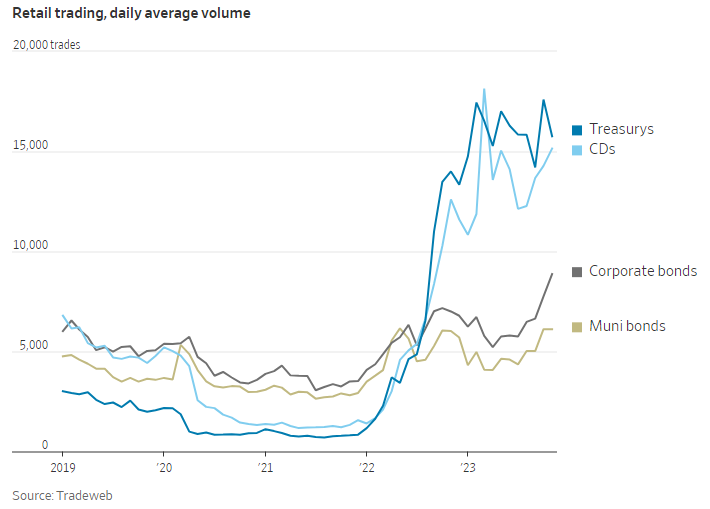

根据Tradeweb的数据,今年大额存单和国债等投资品的购买量已跃升至至少2015年以来的最高水平。

在富达的零售经纪平台上,自2021年底以来,债券和大额存单的交易量猛增了约10倍,远远超过了过去20年的纪录水平。

一些投资者预计,今年早些时候推高收益率的历史性债券大跌将在未来几个月内结束。根据美国银行12月份对资金经理的调查,投资者已有长达15年来未有如此看好过债市。债券价格上涨时,收益率就会下降。

根据LSEG Lipper截至11月份的数据,今年应税债券基金也已吸引了约1470亿美元的资金流入。

现金足可立于不败之地

在今年,美国市场上还有一大笔资金流向了现金或类似现金的投资。

根据Crane Data的数据,美国货币市场基金的资产规模已激增至创纪录的逾6万亿美元。这些典型的安全资产的收益率已跃升至了过去二十年来的最高水平,达到5.2%左右。

超安全资产收益率的提升,让不少退休人士和普通美国人都颇为欣喜。根据Crane Data的估算,将现金存入货币市场基金的投资者获得了约3000亿美元的利息收入,超过了前十年的总和。这让许多美国人的钱包在2023年鼓了起来。

这种积累对市场意味着什么尚有争议。展望2024年,许多投资者预计美联储在过往两年激进加息后,将转向降息。利率的下降可能会削弱这些安全投资所带来的被动收入,并以新的方式波及整个经济。

因而一些人认为,这笔庞大的现金资产为投资者提供了充足的储备,未来可以进一步投入股市,从而在新的一年里继续提振市场。而另一些人则认为,这些基金持有者肯定会把一部分现金花在音乐会或餐馆等各种消费上,这将为美国经济提供更多动力。

这在很大程度上取决于美联储在2024年的政策取向。Invesco首席投资官Laurie Brignac指出,“这是我更看好经济的另一个原因。当这些钱投入使用时,将会对经济产生很大的影响”。