低迷周期下的智能手机市场在2023年下半年迎来了华为的回归,这也给本就竞争激烈的市场环境带来了更大变数。1月29日,有消息称,华为已注册“星耀手机”品牌商标,定位中端手机市场,但上述消息并未获得华为方面确认。

“目前星耀的相关信息我们看到了,但是没有获得产品信息以及启动线下铺货的通知。对于和其他品牌的二选一问题,听其他省份的经销商说过,但目前(华为渠道)这边也没有更多动作。”一位广东区域的华为核心经销商对记者说。

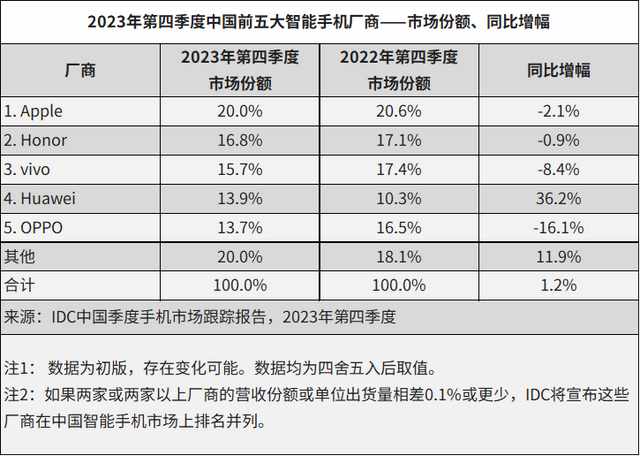

但华为手机的反扑已经开始。在多家调研机构公布的2023年四季度智能手机出货数据中,华为手机的量正在明显上升,当季增幅在35%到47%之间。不过,从全年数据来看,并未登上前五榜单。

过去五年中国智能手机市场份额变化(表格由实习生郝梓竹根据IDC数据整理)

相较之下,苹果成为去年中国智能手机市场的最大赢家,首次拿下年度第一。而在过去五年内,苹果在中国的市场份额从8.9%上升至17.3%,成为华为高端市场的最大接盘者。荣耀则在脱离 华为后逐步捡回过往丢失的市场份额,并从去年三季度开始,攀升至国产手机第一。

“因为推出时间的问题,华为手机的归来对于去年整体大盘没有太大的影响,但从销量来看,苹果四季度同比下滑9%。”Counterpoint的一位分析师对记者表示,面临激烈竞争,苹果在1月采取降价措施,以利用经济复苏的机会,抵消来自当地手机品牌厂商的压力。

从几家国产手机的全年市占率来看,份额紧咬,差距并不大。IDC中国高级分析师郭天翔对第一财经记者表示,虽然中国智能手机市场已重新恢复到增长趋势,但对于今年仍保持谨慎乐观的态度。手机厂商仍然需要维持保守务实的运营策略,控制库存,稳定现金流,建立长期发展目标。

格局生变:苹果首获第一四家安卓厂商分天下

在连续同比下降10个季度后,中国智能手机市场在2023年四季度迎来反弹。

IDC数据显示,在该季度,中国智能手机市场出货量约7363万台,同比增长1.2%,市场需求主要来自于一到三线城市的高端人群。

“上一波换机高峰在2020年下半年,按照3年时间表,去年下半年到今年上半年会进入新一轮的换机周期。”郭天翔对记者表示,销售较好的产品大多集中于各品牌的旗舰产品系列,而主要负责走量的中低端产品的销售情况并未明显改善,占据大部分市场份额的中低端用户的换机需求依然没有完全释放。

高端手机市场的增长让苹果成为了最大受益者,过去五年,苹果在中国市场的份额分别为8.9%、11.1%、15.3%、16.8%、17.3%。今年年初,苹果更是通过降价的方式试图进一步扩大市场份额。

“新机全系降价的情况几乎从未有过,去年一整年都没有活动。”一名苹果直营店销售人员此前对第一财经记者表示,iPhone新系列降价以往一般不涉及Pro版和Pro Max版,但在最新的优惠政策下,15系列的产品降价幅度达到500元,部分渠道商的价格优惠幅度更是达到800元。

IDC在报告中提及,尽管相比安卓旗舰产品,苹果已不具有明显优势,但iPhone的整体综合产品力依然是最好之一。“只是现在苹果产品的价格维持不如以前,渠道提货价格调整时间越来越早。”郭天翔对记者说。

国产手机方面,荣耀、OPPO、vivo以及小米位列国产手机出货量的前四名,虽然华为在去年下半年造势明显,但全年来看,依然未上榜单。

IDC称,继前年恢复之后,荣耀在800美元以上市场依靠折叠屏产品份额明显提升,中低端市场也有多款爆款产品。产品策略的成功以及与渠道合作的改善,帮助其获得全年国内总出货量第二位的位置。但从具体出货量来看,几家头部国产手机厂商之间的全年出货量差距并不大。

Canalys提供的一组数据显示,目前市场上,荣耀、vivo和OPPO的份额稳定在16%,出货量在4000万台至4500万台之间,几乎并驾齐驱。而在记者梳理的过去五年出货情况中,荣耀因分拆,份额的波动在13个点以上,OPPO的份额波动在3个点左右,vivo和小米的份额波动在5个点。

“随着渠道利润的提升以及厂商强竞争力新品的刺激,中国智能手机市场有望步入温和复苏的轨道。未来10年中国大陆市场中产阶层人口的增加,庞大的高端市场依然是国内外各大厂商的长期战略必争之地。”Canalys研究经理刘艺璇表示,但华为重新加入战场亦会使得市场的竞争趋于白热化,进一步激化市场创新。

刘艺璇表示,随着华为回归带来的压力逐渐下探至大众市场,与渠道保持合作也将成为其余厂商防守市场份额的重要策略。

攻防战启幕,华为归来谁最受伤?

虽然2023年中国智能手机的全年格局未有明显变化,但从四季度开始,华为声量逐渐变大,并且成为了手机市场上不能回避的话题。

“华为成为了本季度最大的黑马,时隔10个季度重回中国市场出货前五榜单。”Canalys研究分析师钟晓磊表示,当季华为出货1040万台,通过旗舰新品出货同比上升47%,排名国内第四。

手机渠道商王中经历了去年下半年华为手机铺货的整个过程。

“华为的销量反击战从8月已经开始。”王中对记者表示,在8月份的一次核心渠道商会议上,已经明确将在10月份上市Mate60,并且向在场的渠道商承诺了5G版本。但只有核心KA才有分货的资格,不考虑溢价的话,渠道的利润空间在13%左右。

王中对记者表示,华为在Mate系列之后,10月到12月还有畅享以及nova12系列作为补充,集中向市场发起攻击。其中既有4G版本,也有5G版本。“M系列从高端打,向下辐射,Nova系列从中端向上,包抄目前OPPO、vivo以及小米的阵地。”

短期看,华为确实对市场带来了冲击。IDC公布的出货量里,OPPO在四季度下滑了16.1%,vivo下滑了8.4%,苹果和荣耀下滑了2.1%和0.9%,小米跌出前五。而在counterpoint公布的销售数据中,苹果、OV以及realme均有不同程度的下降,幅度在9%到24%不等。

但对于华为能否从苹果手中重新夺得高端市场,王中认为仍有挑战。“在我们这个层面,至少有一年4G战役要打。”王中对记者表示,此前华为为了在国庆狙击其他厂商,提前占用了部分经销商的资金,这样大家的资源都在向华为倾斜。但从配货来看,Mate60需求最大的时候放货缓慢,这里面有营销和缺货的原因,也有加快4G手机库存消化的原因。

王中对记者表示,在过去三个月,如果低线经销商要拿到Mate系列,需要“配货”,搭售部分4G手机。在王中向记者展示的信息中,这些手机的类型包括了nova11、Hinoca11等,这些分货“推单”一次就需要占用他10万的资金量。

高通的一名内部人士对记者表示,“华为去年年初对于高通的4G芯片的储存量较大,我们内部的理解是,即便合作出现缝隙,这部分的量也足以华为在两年内使用。但去年下半年Mate系列的市场走热,也反向造成了华为4G手机的销售压力。”

另一层面,中国智能手机市场已经进入成熟期,华为也面临着其他厂商的狙击。

Counterpoint称,比如,小米和荣耀就采取了积极策略(包括营销和分销策略),以提升销量。小米Mi 14系列、荣耀X50系列和荣耀100推动各自品牌实现增长。

刘艺璇则表示,几大安卓厂商为了防守市场份额,也在通过自研操作系统、生成式AI策略等建立自己的护城河。而从去年下半年开始,不同的手机厂商负责人面对华为回归时也明确表态已做好准备。

“荣耀不可能再成为华为了。”荣耀赵明今年1月初接受记者采访时表示,荣耀继承了华为的一些优秀基因,但如今的两家公司,不论所处的市场环境,还是产品策略、品牌定位等各方面,已经存在显著的差异。“我们需要一个强大的对手,华为的回归毫无疑问让大家都兴奋起来,今年我们的目标是在欧洲市场保持150%以上的增速。”

“就目前的观察来看,只要产品足够好,销量也基本都会不错。”OPPO首席产品官刘作虎此前也对记者表示,其实华为回归受影响最大的是苹果,至少在过去半年的市场结果是这样的。“对于未来,各家就需要找到各自的差异化特点,目前在AI这块我们还是有很多差异化的优势。”

投资银行杰富瑞(Jefferies)分析师曾在一份报告中表示,尽管包括iPhone 15 Pro和Pro Max在内的多款iPhone机型在主要中国电商平台上进行了大幅降价,但iPhone销量在新年(2024年)第一周仍旧较上年同期减少30%。30%的跌幅相比苹果2023年在中国整体3%的下滑幅度明显加速。杰富瑞分析师认为,苹果的销量下滑主要归因于来自中国本土品牌的激烈竞争,尤其是强势回归高端市场的华为。

从长远来看,随着华为手机未来两年的全面起量,国内智能手机市场将会迎来更加激烈的变动。各个手机品牌攻防战启幕之时,新的市场格局也在酝酿。

(记者吕倩、实习生郝梓竹对此文亦有贡献)