在美国折戟的Shein(希音),将目光转向了伦敦。2月27日,据彭博社消息:快时尚零售商Shein正在考虑伦敦、新加坡、香港和其他地点,因为其在美国上市遇到了障碍。2月28日,路透社进一步报道,英国财政部长杰里米·亨特已与 Shein 执行主席唐纳德·唐进行了会谈,Shein有可能成为伦敦证券交易所历史第二大的IPO。

▲图源:彭博社

在长达一年的美国IPO“囧途”之后,伦敦交易所似乎抛来了橄榄枝。那么转战伦敦,能“救的了”Shein么?

事实上,过去的一年由于上市心切,Shein的业务结构开始逐渐复杂。

从快时尚品牌转向第三方平台模式的同时,Shein还进行了品牌升级,将更多精力投入到原创设计中,用多元化的业务结构来增加上市想象力。据了解2023年7月,Shein同时在欧洲五国上线第三方平台模式,其“心急”可见一斑。

在Shein着急上市同时,2023年也是Temu在北美最“横冲直撞”的一年。

Temu在海外通过复制拼多多的成功玩法,迅速扩大市场份额。根据彭博Second Measure的数据,Temu在美国的销售额于今年5月首次超过了Shein,超出幅度约20%。数据显示,自5月份以来,Temu的领先优势每个月都在扩大,9月在美销售额已是Shein的两倍多。

随着TikTok逐步加码直播电商、速卖通开启半托管模式争抢工厂,Shein所面临的内忧外患,在2024年,恐怕不是转战伦敦能够解决的。

外部冲击,Shein自乱阵脚

“越来越看不懂Shein现在是一家什么公司了,Temu好像给了它很大打击,有点乱了。”

这是“自象限”在与投资人交流时,问及“如何看待Shein上市受阻”得到的回应。经过一整年的调整,如今Shein的商业模式似乎越来越模糊了。

这种模糊感,来源于Shein在过去一年,从一个快时尚品牌向一个第三方电商平台的转型。

从2008年成立到2022年,Shein给市场的定位一直是一家快时尚女装品牌。也正式依靠着这样的定位,配合后端的柔性供应链和小单快返的模式,每天上新2000个新品,Shein快速在全球扩张,成为目前全球最大的快时尚品牌之一。

但快时尚品牌的定位也在限制Shein的发展。

从Shein之前更新的招股书可以看到,在2020年之前,SHEIN连续8年营收增速超100%;但在2022年,其营收增速就只有52.8%,净利润甚至同比下降了36%。这是Shein首次出现营收增速下滑、利润下跌的情况。

出现这种瓶颈的原因很简单,作为一个快时尚品牌,Shein能够供应的商品品类是有限的,这一点现在从其官网上仍然能够明显感觉到。

作为一个从女装品类发家的快时尚品牌,Shein的所有品类都围绕着女性群体展开。即使后来陆续扩展了男装、美妆护肤、家具饰品等类目,整体还是围绕着女性消费群体,及其周边的需求。

这里有个细节,就是Shein之前也有男装,但这些男装的目标客户其实主要不是男性,而是那些在购物时愿意顺手给老公/男朋友等带上一件的女性群体。

但过分垂直的受众群体,决定了Shein始终无法像Temu、亚马逊、TikTok电商一样,成为更加大众的电商消费平台。

毕竟,虽然女性消费群体有较高的消费能力,但没有企业会拒绝接受更广阔的客户和想象空间,更何况一直在冲刺上市的Shein。

所以2022年开始,Shein开始在巴西和墨西哥尝试引入第三方卖家,希望能够借助第三方的力量来扩充品类。

▲图源:Shein官网截图

当然,除了扩充品类,Shein引入第三方卖家还有更多原因,比如解决其供应链效率、降低运营成本等等。

在引入第三方卖家之前,Shein作为一个自营品牌,所有的产品从设计、生产到销售的所有环节都需要Shein自行掌控。

其中最关键的是产品设计、Shein因此长期深陷版权风波。

仅以过去的2023年为例,《华尔街日报》曾报道,Shein就在美国支付2500万美元,以解决数十名独立设计师和时尚品牌对其提起的一系列版权侵权诉讼。此外,商业媒体《The Fashion Law》也提到,Shein在2023年与包括耐克、UGG、Levi Strauss、Stussy、Oakley和Dolls Kill等在内的多家品牌达成和解。

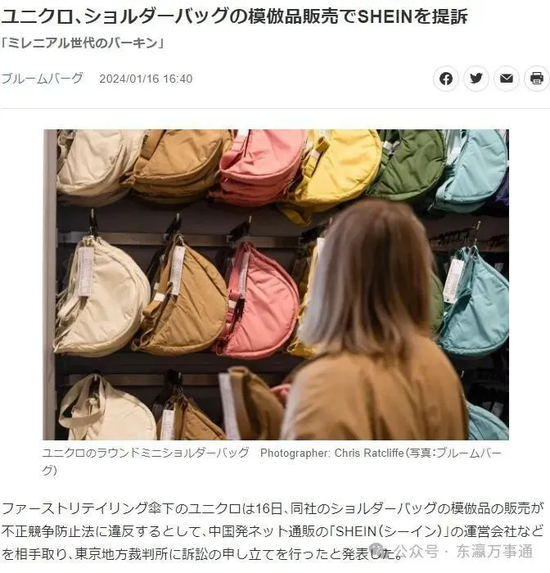

最近的一次版权纠纷,是2024年1月16日,优衣库宣布已指控SHEIN销售其畅销商品“圆形迷你斜挎包”(俗称“饺子包”)的侵权产品,要求停止销售涉案产品,并索赔大约1.6亿日元(折合人民币约770万元)的赔偿金。

▲图源:网络

当然,存在这种问题的也不单单只有Shein,而是整个快时尚品牌圈的通病。比如Shein的前辈,也是如今的竞争对手如Zara、H&M、Mango也一直深陷其中。毕竟高速的流转模式与精美的原创能力本就不可能平衡,更何况Shein还通过高效的供应链将这种模式做到了极致。

特拉华大学全球纺织和服装行业教授Sheng Lu曾研究发现,2021年,Shein提供的新品数量是Zara和H&M的20倍。新品太多,设计不够用是必然。

而在引入第三方卖家之后,在丰富品类供给的同时,这些问题也都迎刃而解。除此之外,引入第三方卖家,Shein还可以进一步提高其“柔性供应链+小单快返”运行效率。

“引入第三方卖家之前,Shein的自营品牌虽然可以根据市场需求进行生产,但仍然存在库存风险,但引入第三方卖家之后,Shein只需要预测市场下需求,剩下的都可以交给工厂去解决,库存风险就会降低。”

一位跨境电商的从业者向“自象限”提到,作为自营品牌,自己管理供应链需要和多个不同的供应商合作,虽然他们有一套系统可以组合这些资源,但与引入第三方卖家,只需要合作部分优质供应商相比,这个效率还是比较低的。

除此之外,Shein自营品牌的产品还需要投入大量的资金和人力,但引入第三方商家,这些成本也都可以降低。

当然,Shein之所以如此积极地引入第三方卖家,扩充品类,除了上市之外,也在于海外跨境电商的激烈竞争。

2023年10月,TikTok就给2024年定下了500亿美元的GMV目标。今年1月份,晚点也曾报道Temu将在2024年冲击300亿美元GMV。

激烈的竞争还表现在广告投放上。为了获得更多的流量和想象力,Shein和Temu开始在社交平台上大肆投流。

Meta财报中,特意感谢了中国在线零售商Temu和Shein在Facebook和Instagram上大量投放广告,试图打造品牌从亚马逊和速卖通上抢夺消费者。JMP分析师预计第三季度,Temu和Shein分别在Facebook和Instagram上投入大约6亿美元和2亿美元的广告,预计占Meta同期总增长的3%。

而即便是这样,Shein在这场海外打响的战争中仍然没有占据优势,这其实与Shein当前的处境也有关系。

如今的Shein,即是一个快时尚品牌,又是一个第三方电商平台。本应该同时具有两者的优势,但实际上却套上了“双重枷锁”。

一方面,Shein的快时尚品牌的定位让市场要求它有较好的品牌形象、有性价比的定价、有不错的质量保障。但作为一个电商平台,与更多第三方卖家合作,则必然在品牌形象上有所突破,甚至低价的竞争还会对质量形成伤害。

这些,都让如今的Shein卡在了一个进退两难的尴尬节点上。

Shein“榨干”工厂

继续做一家快时尚品牌,还是彻底转型成为一个电商平台,亦或者两者要,这对Shein来说是一个问题。

但在做这个选择之前,Shein其实还面临一个更大的问题,即如何平复和解决供应链的矛盾。

在这之前,Shein无论是自营品牌,还是引入第三方卖家,本质上都是在不断倒逼供应链的效率,当这种效率走到极致的时候,矛盾就开始出现。

一直以来,人们在谈到Shein的是时候,都会说Shein的成功至少有一半是中国供应链的成功。

SHEIN的数字化供应链能力也一直被行业津津乐道,其以小单快返为基础对供应链进行数字化改造,将中国零散供应链组织起来,通过商品生产、制作、销售的流程数字化、契约化,为各个环节执行者提供了行事准则,在提高效率的同时,还尽可能地减少各个环节的成本浪费,从而充分发挥其强大的生产制造能力。

举个例子,当一位供应商与Shein签约后,会接入Shein的专属系统,里面打通了从面料、制作、发货各个环节的供应商。Shein可以先在网站上架数个商品图,根据浏览量、购买量趋势,初步测算第一批商品订单量及发货时间,再将订单拆分成相应的面料制作要求、成衣制作需求、物流运输要求以及订单采集金额,派发到相应的工厂待办流程中。

在“真空环境”下看,整个模式将供应链的各个环节紧密联系在了一起,是一种非常理想的以销定产闭环。但遗憾的是,现实就是充满了各种摩擦力。

供应链成本不可能无休止地压缩,随着SHEIN的营收、盈利胃口越来越大,外界竞争越来越激烈,SHEIN与工厂之间难免渐生嫌隙。

▲图源:Shein工厂

Shein起家的时候,外贸的大客户跨境时代还没有完全过去,整体的利润空间会比较高。

据媒体报道,当时很少有大工厂愿意接受Shein的小订单,Shein只能找到小工厂合作,甚至是一手培养起了不少新手工厂,选址、买设备、培训都有Shein的倾情相助。这段时间,Shein吃肉,这些工厂也能跟着吃肉。

但随着跨境电商的竞争越来越激烈,各种广告投入,价格竞争导致前端的利润被无限压缩,困境自然也会传导到后端的供应链上。

为了在竞争中占据主动,Shein必须通过不断提高供应链效率的方式来获得价格空间,而这个过程,随着供应链正常的潜能被耗尽,最终就演变成供应链对工厂利润的压榨。

矛盾也由此显现出来。

“做Shein,我只感觉价格越来越透明,利润空间却越来越低。”一位Shein的供应商吐槽道。反而Shein有了在这么多供应商的“追求”下,有了更多比价、压价的选择。

▲图源:Shein工厂

SHEIN之所以能给工厂压价,主要是由于柔性供应链把作为生产者的工厂和消费者完全隔离了,当成千上万的上游面料商的定价、工厂的产能能力、人工成本都被清晰地记录在了一个小小的系统里,彼此交易的溢价空间逐渐缩小,在外贸订单越来越难做的背景下,小工厂对于Shein的依赖越来越强。

曾经的蜜月期,平台与小工厂双方携手共进,日子过久了,昔日爱侣互相嫌弃,甚至面目可憎起来。

面对巨大的经营压力,一些工厂为了追求多元化收入结构,一些工厂也开始与Shein的竞争对手TEMU接触。而面对这样的趋势,Shein的选择是直接通报拉黑。

2023年12月,Temu再次起诉Shein,称其针对Temu的反竞争行为正在越界。Temu向美国地方法院提交一份长达100页的文件,文件中详细写到供应商是如何被叫到Shein的广州办公室、被迫提供账号密码和其他相关商业机密的。

当然,这也只是激烈的商业竞争中灰暗的一角。毕竟面对同样激烈的市场,TEMU也是饿极了什么都吃。据报道,Temu 曾定向招商被Shein解雇的廉价商品制造商。而这些供应商之所以会被解雇,是由于违反了SHEIN的认证标准。

在这样的境况下,Shein也在重新整理自己供应链模式。试图在既要品质、品牌,还要价格比Temu低;既要优质供应商,还压低供应商利润的矛盾中找到平衡。

比如SHEIN在去年5月开启了第三方平台模式,但目前来看,到底要怎么来实现这个第三方平台模式,Shein还没有想清楚,甚至很多时候,Shein还在踩TEMU踩过的坑,走TEMU走过的老路。

比如据一位商家透露,SHEIN的第三方模式有自主品牌、全托管两种,后者基本和TEMU一样,卖家供货、平台核价、货品进仓,而后平台负责定价、运营、物流、售后。

“我的核价成本是5块,SHEIN在前端卖19元,怎么可能卖得出去?时间久了就让我降价处理,最后销量很低,全托管就是一种圈套。”

有的商家感觉自己被平台玩弄于股掌之间,被花式压价,“我们有个大单,系统让我们备货了,备完了销量就降了,然后就变清仓,也不和你商量。”

全托管看似轻松,对商家们而言却是危机四伏,这一点在Temu上经营的商家几乎也有同样的反馈。

而除此之外,同样开始做全托管之后,Temu和Shein也开始短兵相接。

Shein的自营做的是服饰品类为主,第三方模式就是全品类百货,和TEMU相似,所以在第三方商家里,Shein和Temu的供应链重合时比较多的。为了互相比价,Temu和Shein的买手几乎是杀红了眼。

“我填报的价格是42.9元,第一轮核价买手报42元,第二轮就直接砍到了29元,不半折砍价就已经算好了。”有商家说道。

▲图源:小红书截图

核价砍价是第一关,真正残酷的是上架了之后,当货品入了SHEIN的仓库之后,主动权完全来到了SHEIN的一边,降不降价,如何降价,这些都将由平台说了算,电商开始成为一个真正的盲盒,谁也不知道最终会开出亏损还是盈利。

不过,随着2024年半托管火了,这一情形或许会得到改变。在半托管模式下,商家有了自主定价权、运营权,平台负责物流等环节。

目前,还没有消息提到SHEIN是否会跟进半托管模式。但是,不同于其他平台,对Shein而言,在转向半托管之前,还需要想明白自营品牌与第三方商家在流量分配上应该如何划分。

留给Shein思考的时间不多了,在半托管出现之后,不少商家想要转向速卖通和Temu,如今正在筹备上市的关键期,自己的不足固然可怕,但对手的风光只会令SHEIN加倍心痛。