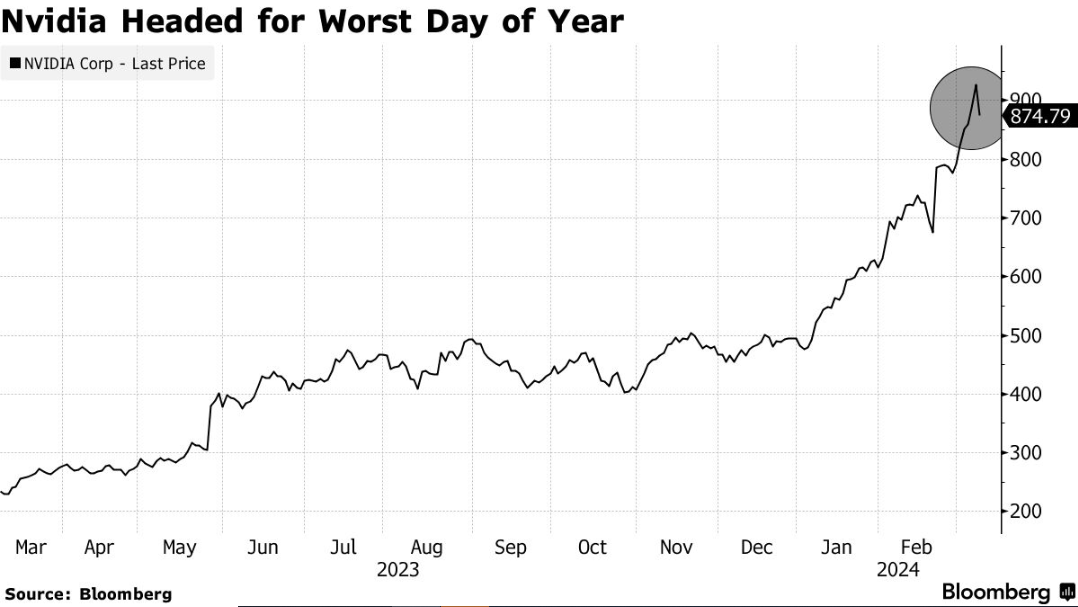

从盘前一路大涨,市值一度逼近苹果、但盘中最高时涨幅一度超过5%,隔夜英伟达的股价无疑曾迎来过一个完美的开局。然而,或许谁都无法预料到,此后其股价却会遭遇一场惊天逆转……截止当天收盘,这家炙手可热的芯片制造商的股价在周五下跌了5.6%——创下自去年5月31日以来的最大单日跌幅。

由于英伟达当前庞大的市值规模,这一单日跌幅也一举抹去了约1300亿美元的市值——足以跻身美国股市历史上单日市值最大跌幅之列。而英伟达股票上一次盘中上涨至少5%但收盘下跌的经历,还要追溯到逾两年前的2022年1月27日,当时该股盘中曾最高上涨5.4%,但收盘下跌3.6%。

毫无疑问的是,作为被高盛誉为眼下“全球最重要”的一只股票,英伟达股价的一举一动,都牵动着全球金融市场上的万千目光。

而隔夜其盘中毫无征兆的逾10%的跌幅,自然也免不了所有人会在收盘后发出这样的疑问:这只AI芯片领域的龙头股,昨夜究竟发生了什么?股价究竟为何会突然重挫?

所有人都在问:英伟达究竟为何急跌?

从周五整体美国半导体板块的表现看,下跌的个股其实远不只有英伟达。一些热度仅次于英伟达的半导体新贵们,跌幅甚至还要更大,例如——Arm控股全天就跌超了6.6%、博通跌约7.0%、纳微半导体跌超9.8%、迈威尔科技跌幅甚至超过了两位数。

在前一交易日涨幅曾超过3%的费城半导体指数,在周五也回吐了所有当时的涨幅——跌逾4%。

然而,令人颇为感到蹊跷的是,无论是英伟达的盘中跳水、还是半导体板块的集体下挫,华尔街机构和美国媒体在收盘后,却似乎依然并没能从基本面上,找到太多引发跌势的原因。事实上,收盘后众多关于英伟达股价下跌的原因解读,颇有些“马后炮”的意味——仅仅主要扣在了前期股价大涨后陷入“超买”,市场获利了结等因素上。

一些业内人士就表示,隔夜盘初英伟达逾5%的涨幅,推动动量指标升至了2021年11月以来的最高点,表明该股回调的时机已经成熟——相对强弱指数(RSI)周五一度攀升至85以上,为2021年11月以来最高,随后回落至70了左右。

AXS Investments首席投资官Greg Bassuk则指出,“英伟达的领导地位为其股价在未来几个月的上涨提供了更大的空间。然而,投资者应该也需要谨慎考虑一些英伟达的获利回吐,并适时对冲英伟达股价的下行风险。”

随着英伟达迅速成长为美国市值第三大股票,其在标普500指数中的权重已与一年前不可同日而语,这虽然提振了其加速上涨的势头,但也使其很容易出现回调,尤其是当批评人士称英伟达和其他陷入人工智能狂热的股票涨幅太大、太快时。

FactSet的数据显示,今年迄今为止,英伟达的市值已累计增长了逾1万亿美元,约占标普500指数今年迄今市值增幅的60%。

瑞穗分析师Jordan Klein在一封电子邮件中表示,“英伟达周五的急跌就是所谓的涨势疲惫现象。半导体股票已经超买,当它们开始下跌时,你会看到量化交易掀起的抛售,然后是散户担忧,这只会加速。”

他补充称,投资者应该牢记,英伟达和芯片行业其他人工智能赢家的股票“不可能每天都上涨”,而最近它们却似乎违反了这一常态规律。

他早在周四就曾表示,英伟达和一些与AI相关的半导体股票的爆炸性上涨势头似乎“有点不健康”,会让人想起1999年和2000年疯狂的互联网泡沫时的心态。

“木头姐”不嫌事大“煽风点火”

事实上,在过去几个月,有关英伟达股价飙升引发泡沫论的声音就始终长期存在。最具标志性的一张图,便是将英伟达的股价与思科在世纪之交时的走势,放在一起进行对比。

在3月7日的一封致股东信中,有着华尔街“女股神”之称的木头姐凯西·伍德在发出对英伟达面临未来竞争压力的警告时,也曾将其和在1997年到2000年期间经历股价“抛物线”的思科公司做对比。

当然,眼下仅仅一个交易日的下跌或者说回落,就一口咬定英伟达的股价已经存在巨幅泡沫,显然可能也有失偏颇。CFRA Research首席投资策略师Sam Stovall在谈到英伟达周五的走势时就表示:“这并不意味着长期上行潜力已经结束。这只是表明,也许我们已经进入超买状态,是时候获利了结了。”

而在周五英伟达股价冲高回落之际,木头姐也对于美国半导体板块的处境,发表了最新的看法。木头姐依然认为,随着科技供应链的好转,半导体股票可能会出现回调。“可能看到回调的一个领域是芯片——但这只是一个回调,我们完全不是预计这一切将结束,”木头姐称。

木头姐早在2014年就曾买入了英伟达,但在去年大涨之前已经基本出清。伍德表示,去年随着ChatGPT等人工智能工具的普及而加剧的GPU短缺,现在已经开始缓解。她指出,GPU的交货时间正在缩短,英伟达尤其如此,已经从8到11个月缩短到大约3到4个月。

她补充道,“这表明,在‘短缺’一词流传之际,可能已经有很多双倍和三倍的订单,但其实这些囤积的库存将不得不等待被消化。”

英伟达接下来的一个悬念:会进行股票分拆吗?

英伟达近来的大涨大跌背后,其实某种程度上也折射出了一个问题:那就是其股价在一路飞涨,相较于长期历史价格而言,确实已高得惊人。而这也令不少业内人士猜测,该公司未来是否会选择进行拆股。

英伟达上一次宣布一股拆四股是在2021年5月——当时股价约为每股600美元。而本周,该股已一度逼近了1000美元大关,延续去年上涨240%的势头。虽然不少多头认为基于未来盈利成长,该股估值仍相对较低,但一些潜在投资者可能会因价格望而却步。

据悉,英伟达在2021年拆股时给出的理由,便是想要令投资者和员工更容易持有股票。到当年7月19日——即该股开始基于经拆股调整后交易的前一天,该股曾一度涨至每股750美元左右。

股票分拆是一种“装饰性”的举措,通常是为了吸引规模较小、手头并不怎么充裕的小型投资者。这一举措可以通过将股数重新分配成为更多股票来降低股价,但基本面或估值则没有任何变化。

Silvant Capital Management LLC的首席投资官Mike Sansoterra表示,一方面,股票分拆其实并不重要,因为这不会改变公司的任何价值。但另一方面,散户投资者在心理上确实喜欢买入30美元而非300美元的东西,他们会给自己心理暗示,告诉自己它更便宜了——尽管它绝对没有变得更便宜。

当然,没有还任何迹象表明英伟达会很快拆股。据Vanda Research的数据显示,英伟达仍是目前美股市场上交投最活跃的股票之一。

不过,Mahoney Asset Management总裁兼执行长Ken Mahoney预计,该股可能会在未来一年左右进行拆股,届时可能会有一些认为目前股价高不可攀而徘徊不前的中小散户投资者,选择择机入场。