仅用一年时间,拼多多就打造了一个全球跨境电商新巨头Temu,年营收预计超过160亿美元,一举超过耕耘多年的阿里,成为海外营收最高的中国跨境电商平台之一。Temu的海外扩张势头,甚至比拼多多在国内更为凶猛,但其背后是疯狂的补贴与营销,也面临着诸多政策不确定性。

超级碗一掷千金

虽然Temu是2022年9月上线的,但大部分美国人第一次知道这个购物应用,是在2023年的超级碗上。这是美国收视率最高的电视节目,堪称美国春晚。每年2月初的第一个周日下午,三分之一的美国人都会收看这场美式足球大联盟(NFL)的总决赛,这已经成为了一种习俗。

如此高收视率的电视直播,商业广告当然也是天价。过去两年时间,超级碗30秒的广告售价高达700万美元,只有实力最为雄厚的企业才会在这个平台上打广告,让上亿人看到自己的产品。

Temu就是通过超级碗打开美国主流市场的。他们在2023年超级碗总决赛一口气购买了两个电视广告位,播放广告“像亿万富翁一样购物”。广告内容几乎没有什么创意,传递的意思简单直白:Temu购物,品种繁多,便宜省钱。

超级碗结束后,Temu也随着这个广告一夜爆火,美国主流媒体的报道标题几乎都是:Temu到底是谁?

买得起超级碗广告的,当然不是无名之辈。总部在美国波士顿,作为拼多多海外业务的Temu,以极其低廉的价格将品目繁多的中国小商品销售到美国,并逐步扩展到全球近50个市场。

实际上,在超级碗砸钱广告之前,Temu的增长速度就已经相当惊人。在超级碗广告轰炸之前,Temu下载量就超过了1000万,并且排在了苹果与谷歌应用商店的电商应用第一位。重金投放超级碗广告之后,Temu在美国市场更是迎来了加速扩张。

地板价格花样打折

为什么Temu能在美国迅猛增长?与拼多多在中国崛起的秘诀一样,超低价格是吸引美国消费者的核心优势。

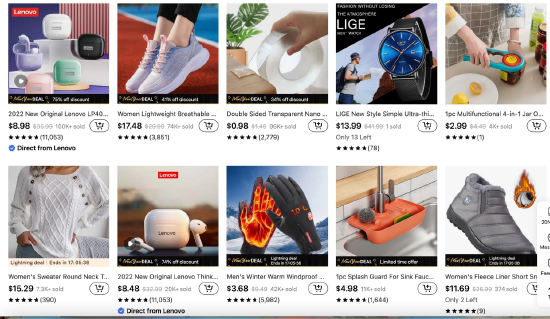

Temu的价格优势有多明显?摩根大通分析师指出,Temu上的产品定价通常是其他电商平台的三到七折。

虽然因为从中国仓库发货,Temu下单需要等待一周多时间才能送到,但他们的价格不仅明显低于美国亚马逊和沃尔玛这样的大众电商,甚至还会有“最低一折”这样的地板价促销。这是美国竞争对手所不可能比拟的。

Temu平台大部分价格都在10美元以下,一双运动鞋价格10美元,一对耳环定价只要2美元,甚至还有大量售价99美分的细碎商品,而这些不起眼不值钱的小东西在亚马逊则至少需要3-5美元。

此外,Temu上还有大量的白牌三无产品,只需要1.5美元的(人民币10元)的512MB存储卡,只售4美元的高仿Stanley保温杯,只售18美元的品牌无线耳机。对美国消费者来说,虽然明知道这些是山寨,但在极低的价格下也显得格外诱人。几美元买不了吃亏买不了上当,不满意还可以直接申请退款。

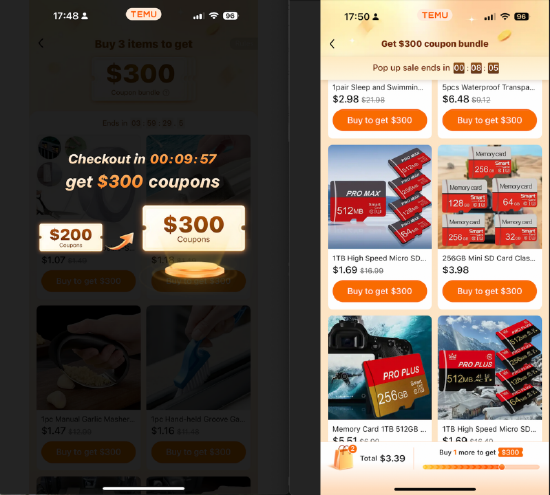

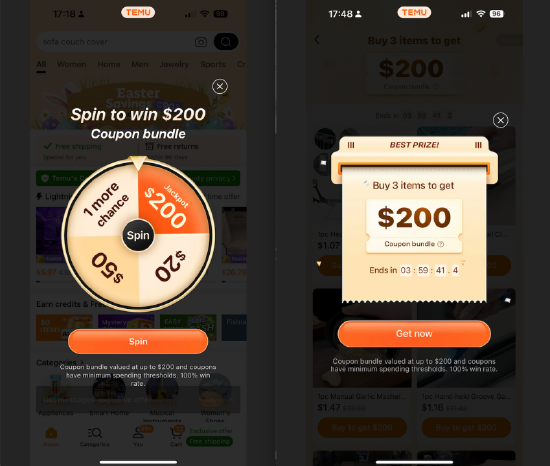

不得不提的是,拼多多还将在中国那套五花八门的打折手段平移到了海外。中国有“砍一刀”,海外有“轮盘优惠”。每次用户打开Temu应用的时候,都会看到轮盘抽奖,轻松就能获得从20美元到200美元的折扣券。

当然,用户需要购买一定额度的商品才能获得折扣券,应用甚至会不断催促用户在几分钟之内尽快完成支付,才能享受更多的折扣。等用户完成支付之后,才发现这些折扣券是分成多次的“满100减20”,再次促使用户继续多次消费。这种花样繁多的连环折扣,已经超过了美国同行的想象空间。

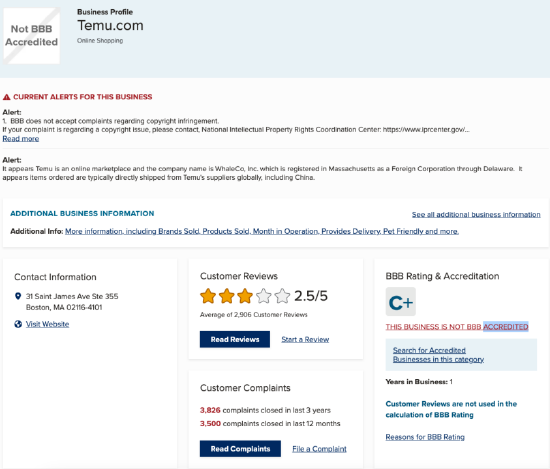

虽然Temu上的商品质量参差不齐,有些小商品甚至一次就坏,在美国消费评级网站BBB上的评分只有C+(不受认可),但Temu的退货政策异常“慷慨”。20美元以下的小商品,甚至无须退货,只要申请就直接返款。或许把这些商品退回中国的物流成本,比商品本身的价值还要高。

每年在Meta投放20亿美元

一方面是难以想象的地板价、五花八门的优惠手段以及慷慨大方的退货政策。另一方面则是铺天盖地的广告轰炸。从社交广告到搜索广告到显示广告,Temu的广告几乎无处不在。只要在美国上网,就一定见过Temu的广告。

据美国主流媒体报道,去年Temu是Meta平台上最大的广告金主,投放了将近20亿美元。与此同时,Temu也是谷歌搜索广告的前五大广告商。Temu的广告开支甚至让谷歌和Meta高管都感到惊讶。摩根大通分析师预计,去年第三季度Temu在Meta的广告投入就在6亿美元左右,是Shein的三倍。

这也是几年前TikTok的成功秘诀。在成为短视频之王之前,从2016年到2019年,TikTok都是Meta(当时还叫Facebook)各大平台的最大广告主之一。虽然拿到了大笔广告营收,但扎克伯格很快就发现这个自己最大的广告金主已经成为自己最主要的竞争对手,再想发力已就经来不及了。

今年的超级碗,Temu再次进行狂轰滥炸的广告投放。广告主题还是“像亿万富翁一样购物”,动画内容还是简单粗暴直白,一切商品都带着廉价的标签。《纽约时报》等诸多美国媒体甚至嘲讽这是最逊的广告。

但是,今年Temu还加码投放了,整个超级碗期间,这则广告整整播放了六次!无数美国电视观众在网上哀叹,到底要看多少次Temu广告?

今年的NFL总决赛,创下了超级碗历史上的最高收视几率,总计有1.24亿人收看了这场比赛。超过三分之一的美国人都感受到了美国版恒源祥“羊羊羊广告”带来的身心冲击。

或许Temu根本不追求广告精致,只在乎观众是否记住Temu东西最便宜这个标签。至少在这一方面,他们非常成功。据行业分析机构Sprout Social统计,在重金投放广告之后,Temu成为了今年超级碗被提到第二多的广告商,仅次于请来碧昂斯打广告的Verizon。

单季营收或60亿美元

不惜血本的广告投入,不可思议的超低价格,简单粗暴的退货政策,是Temu在美国乃至全球战无不胜的法宝。他们也的确成功了。Temu很快就成为了美国主流小商品电商平台。摩根士丹利的报告预计,Temu 43%的月活用户来自美国市场。

就算是美国大农村地区,Temu也覆盖到了。《福布斯》采访的美国宾夕法尼亚州一个普通农村邮递员,每天都要送出至少20个Temu包裹,而且数量和重量越来越多,而每天亚马逊的包裹数量也只有50-100。

市场调研公司Earnest Analytics的数据显示,去年11月Temu已经在美国低端折扣市场拿到了17%的市场份额,排在Dollar General和Dollar Tree两大廉价商家之后,位列市场第三。

市场调查公司Sensor Tower数据显示,仅仅一年半时间,今年1月份Temu在美国月活用户已经超过了5000万人,同比增长了300%。而且去年第四季度,Temu用户每周平均逗留时间达到了23分钟,超过了仅有18分钟的亚马逊,就像TikTok一样成为了“用户粘性之王”。

据美国媒体报道,2023年初Temu曾经内部设定了全年营收超过100亿美元的目标,但实际的增长远远超过了这一预期。据投资管理公司CICC预计,Temu去年的营收可能在160亿-180亿美元之间。

拼多多并没有单独公布Temu的财务状况。去年第三季度财报显示,拼多多实现营收人民币688.4亿元,同比增长94%,净利润170.3亿元,同比增长37%。国信证券预计,Temu第三季度的营收就已经接近了60亿美元。

这意味着,作为拼多多海外业务的Temu,仅仅一年时间,其体量就已经是阿里巴巴旗下诸多海外平台的将近两倍。阿里上月公布的去年第四季度财报显示,当季包括速卖通、Lazada等海外业务的国际零售平台营收同比增长56%,达到人民币232.6亿元(折合32.3亿美元)。

每单平均补贴7美元

随着营收迅猛飙升,拼多多已跃居成为海外市场营收最大的中国跨境电商平台之一,仅次于时尚电商平台Shein。据国内媒体晚点LatePost报道,2023年Shein的GMV(商品交易总额)至少超400亿美元,营收超过300亿美元。

但Temu急速扩张的背后是不惜血本的巨额投入,包括超低价格、物流补贴,还有广告营销投入。高盛分析师预计,拼多多在Temu每个订单平均都要贴补7美元左右。而据此前招商证券预计,Temu每个订单的物流成本就超过了10美元。

招商证券此前预计,如果按照保守预计(25亿美元GMV、400万用户),Temu年度亏损可能在人民币41亿元,如果按照乐观预计(40亿美元GMV,700万用户),Temu年度亏损可能高达67亿元。显然,目前Temu的增长势头远远超过了招商证券的预计,其亏损额度或许是这个数字的数倍。

相比之下,同样在海外取得巨大成功的Shein,其扩张战略则较为谨慎。过去五年时间,Shein始终保持着盈利状况,2021年和2022年的净利润之和达到了18亿美元,外界预期其2023年净利润可能高达25亿美元。

在Temu业务上的高投入也拖累到了拼多多的第三季度财报。国信证券在研报中指出,当季拼多多毛利率61%,同比下降了18个pct,“主要是因为Temu模式较重,跨境履约费用较高,拉低了整体毛利率”。

拼多多还会在Temu上补贴多久?如果减少补贴和高额营销,Temu还能否维持目前的增长势头,目前的用户是否还会留存?这或许会成为Temu未来几年的最大挑战。

美国广告咨询公司Madison and Well的分析师布莱恩·威瑟(Brian Wieser)在谈到Temu时认为,Temu显然是试图用烧钱来换市场份额,他们会继续坚持这种策略,直到发现已经不再奏效,或者不愿继续亏钱。

已成美国政界眼中钉

然而,Temu凶猛扩张的背后,也面临着诸多政策风险。过去一年时间,中国跨境电商平台已经逐渐引起了美国政界的高度关注,而Temu连续两年在最受瞩目的超级碗高调投放广告,更让他们成为了美国政界人士眼中的中国电商头号威胁。

早从去年夏天开始,美国国会两院议员已经数次公开提及Temu为代表的中国电商平台在美国急剧增长带来的威胁,呼吁对此采取相应对策,甚至公开煽动要求禁止Temu在美国销售。

在今年超级碗之前,美国多名联邦众议员联合致函超级碗直播方CBS以及母公司派拉蒙,要求禁止Temu在超级碗继续投放天价广告。不过,无论是CBS还是Temu,都没有被这些政客吓阻。

这也不难理解,毕竟Temu在美国的迅猛增长,直接冲击到了美国本土折扣商家的销售。一个明显的数据是,在Temu进入美国市场之后,Dollar General和Dollar Tree的市场份额已经连续四个季度下滑。这两大连锁廉价商店在美国总计拥有3.5万家门店,雇员超过35万人,对政治选票有着直接影响力。

上月底,美国参议院几位议员再次督促美国总统拜登通过行政命令,对涌入美国的中国小额电商产品采取遏制措施,结束免关税待遇。按照美国目前的关税政策,海外商品销售到美国,只要价值在800美元以下就免征关税。

立法封杀和关税调整只是Temu面临的诸多潜在风险之一。去年3月,谷歌表示在拼多多应用发现恶意代码,直接在Play应用商店下架了拼多多应用,迄今仍未上架。

虽然此举并不涉及和影响Temu应用,但在过去几个月,Temu已经面临着多起与用户数据相关的集体诉讼。这些集体诉讼指称Temu“恶意使用欺骗与不道德手段”获取用户数据,在如何使用户数据方面误导消费者,侵犯了用户的隐私权益。

Temu发言人则对美国媒体表示,这些指责毫无根据,公司一贯保护用户隐私,并计划积极应诉。

涉嫌侵权屡收禁制令

提到Temu的海外扩张,就不能不提他们与Shein之间旷日持久的诉讼大战。过去一年半时间,这两家中国最大的跨境电商公司已经在美国和英国诸多法庭展开了多次诉讼交锋。

早在2022年12月,Shein起诉Temu侵犯自己的品牌与产品版权,指控Temu平台存在诸多抄袭自己设计与版式的服饰,部分商家无视Shein发出的侵权通知(包括DMCA通知),或是对产品设计稍作修改就直接上市。

Temu则是以反垄断诉讼来回击,去年7月和12月连续在美国波士顿和哥伦比亚特区法院起诉Shein违反美国反垄断法。虽然去年10月双方曾经一度双双撤诉,暂时休战和解,但还不到两个月时间就再度重燃战火,依旧是侵权与反垄断诉讼。

两大跨境电商平台尽管存在重合,但也有着明显差别:Temu是一家聚合电商平台,出售的都是第三方商家的产品,从1美元的小商品到10多美元的服装。Temu和拼多多一样都是寄售模式,由卖家上传商品并将货物寄送到Temu仓库,由平台负责运营、物流和售后等各个环节。Temu的主要竞争对手是Dollar General和Dollar Tree这样的廉价零售商以及亚马逊和沃尔玛。

虽然Shein已经接入更多的第三方商品,但核心主体依然是个销售自有品牌服饰产品的时尚电商。Shein自己进行品牌定位与规划,管理生产制造和物流,统一在Shein品牌下销售。Shein的主要竞争对手是H&M和Zara等时尚品牌。

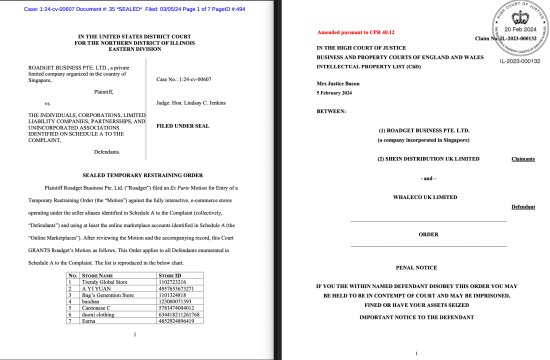

相比反垄断诉讼的漫长举证与诉讼过程,侵权诉讼的取证更为简单和清晰,也容易得到法官的认可,下达TRO临时禁制令。因此,在Temu起诉Shein的反垄断诉讼进展缓慢的同时,Shein却能够接二连三地在英美申请到TRO,禁止Temu平台和商家的涉嫌侵权行为。

从去年8月开始,Shein已经在美国和英国多个法庭申请到TRO,阻止Temu平台上的商家销售涉嫌侵犯Shein版权的服饰与商品。仅仅是过去三个月时间,Shein就在英国和美国法院申请到5个针对Temu商家的TRO,涉及到上百件涉嫌侵权产品,并且冻结了涉事商家的账户。

上个月英国法庭在庭审后延长了对Temu的临时禁令,下令Temu平台在两个工作日内撤下侵犯Shein版权的商品图片,并且明确了禁令适用范围包括Shein自主拍摄、供应商以及摄影机构拍摄的Shein图片。

而上周公布的美国法庭文件显示,伊利诺伊州北区联邦法庭驳回了Temu平台商家提出的限制资金冻结的申诉。法院认为有足够的证据,证明这些商家向美国消费者销售侵犯Shein产品设计与仿造的商标。

虽然这些诉讼和TRO所涉及的商家和产品并不多,但也彰显出中国跨境电商平台在海外扩张中的合规性重要性。这些诉讼未来是否促使这两家中国最大的跨境电商平台达成和解,面向全球不同受众与市场各自进行扩张,也将成为行业的关注点。

从2015年起步,拼多多用了八年时间超越了阿里,成为中国电商市值第一股。而他们仅仅用了一年时间,就打造了一个年营收预计超过160亿美元的全球电商巨头。

Temu海外急剧增长的背后,是拼多多凶猛的狼性文化,也是简单粗暴却行之有效的成功秘诀:补贴不惜血本,广告一掷千金。