一辆8万元的车,可能价格一夜之间就要涨到10万以上,但中国车企不得不继续在欧洲硬刚。距离7月4日越近,欧盟对中国电动车加税的消息就越频繁,即便是国内因为对广汽集团的抨击和争论漫天飞,也无法冲淡新的压力。

从6月4日开始,几条消息陆续落地。先是,中国汽车制造商协会在布鲁塞尔与欧盟贸易部门就正在进行的反补贴调查举行了听证会。多数报道中并未提及税率,但部分欧洲媒体给出了25%的数字,另外还包括,土耳其从7月7日开始,对中国所有汽车(电动车、油车)加收 40%关税。

也就在同一天,长城汽车在官网确认,关闭欧洲总部,解雇全部100名员工。并且,这一动作早在5月31日起开始执行,在6月4日完成公布。欧洲海外业务继续进行,而新的举动是为了抗加税的风险,尤其是关税可能会追溯已经卖出车辆,进行补税。

总之,这一切意味着,中国新能源车近几年的快速崛起,可能短时间内无法完成变现。但,一切并不止于此,还会如《三体》中所说的那样,万物存在皆有关系,蝴蝶效应也同样关于国内的你我。

最低加税10%,最高加税25%,谁来买单?

2023年9月13日,欧盟宣布对中国电动汽车发起反补贴调查,如今时间过去9个月,加税只差结果。按目前的公开数据来看,结果分成三种,第一种是加税10%,第二种是加税25%,第三种则是加税至50%甚至更多。

三个数字锁引发的结果也将不同,预计在7月4日实施的,首先是临时关税,根据欧盟法规,接下来是各成员国、制造商的协商阶段,中欧之间也将开始一系列谈判,确定细则,直到11月初则正式生效。所以,先是试水,再是谈判,最终才是确定。

而上述的时间节点里,也有很明显的X变量,即美国大选的终选也在11月初,不同的上位,也将决定不同的策略、理念以及周边影响。所以,如今的关税对于中国电动车来说,是挑战,但并不是终局之战。

而3种数字,分别带来的不同结果将是:

如果征收10%的关税,多数车企不受明显影响,甚至能够继续在欧洲卷下去,逼迫欧盟妥协或者重新谈判;

如果征收25%的关税,少数车企仍有战斗力,能够继续在欧洲生存;

而如果征收50%以上关税,则只有极少数车企能继续在欧盟市场里征战。

上述的数字,与荣鼎集团的调查报告息息相关。Rhodium Group荣鼎集团是聚焦能源和气候的咨询公司,在其调查报告中,低于30%的税率,不会影响比亚迪开拓欧洲市场的计划。

具体的例证为,比亚迪的 Seal U 车型(即中国市场的宋PLUS)在中国的售价为20500欧元,在欧盟的售价为42000欧元,预计其在国内市场的利润为1300欧元,而在欧洲每辆车的利润为14300欧元。即使加征30% 的关税,该车型在欧盟市场也能获得可观的利润。

而在体量和能力上与比亚迪基本同等的,还有着吉利等巨头,甚至于,其还有能力发起主动价格战。

如,2024年1月15日,比亚迪在德国开启降价,最高降幅15%。Atto 3(国内元PLUS)在调价后,起售价低于4万欧元,低于Model Y,低于大众ID.4,甚至低于大众ID.3的价格表现。

所以,10%的税率,能做到的是一定程度上保护欧洲车企的本土竞争力,不至于被快速抢下市场份额。而25%左右的税率,则将是较大的洗牌,除了比亚迪、吉利、上汽、奇瑞等车企之外,依靠中国本土生产再运输进入欧盟,基本无法进行销售,比如蔚来、小鹏、岚图等。

目前,蔚来ET7在德国的起售价为8.19万欧元,ET5为6.19万欧元,而宝马7系在德国的起售价为6.3万欧元。再比如,小鹏G9在德国的售价区间为5.76万-6.96万欧元,叠加上欧盟的电价远高于中国,再叠加上新的关税上涨,蔚来小鹏等车企,在欧盟市场前景不被看好。从现有销量数字上看,主推租用模式的蔚来,2023年欧洲销量在5000辆以内,而小鹏的叠加出口量则为3000辆出头。

至于50%及更高的关税征收,带来的则已经不止是汽车领域的影响,更是中国和欧盟之间的贸易摩擦及更多方面的反制。譬如,当前欧洲很多巨头都在中国建厂并供应全球,这之中带来的影响将是,欧盟内部的争吵与博弈。例如,新的关税上涨,已经在考虑将宝马在中国生产并供应全球的i3等电动车,进入欧洲重复征税,但宝马在中国是进行了控股的。

所以,基于上述,德国工业才会对新规产生巨大的抵触,至于法国等其他国家进行支持,则是其受中国工业体系的影响不大,所以乐得于此。

侧面影响中国车市涨价,谁来最终买单?

另外,关税增长所带来的实质影响,并不在于短期,而在于长期。毕竟本质上,从价格和配置来看,中国电动车在欧盟都更有优势,除非加税50%以上,否则仍有明显竞争力。而即便是加税50%以上,如今多家车企已经在欧洲完成了建厂等布局,能够有效规避当前的新法规。

比亚迪已经宣布在匈牙利建设新能源乘用车生产基地,三年内建成并投入运营,并在2025年开始制造和生产;

奇瑞已经在今年4月正式宣布,落地西班牙巴塞罗那,计划将在2024年年底生产电动车。而西班牙,在2023年组装了187万辆汽车,是欧洲仅次于德国的第二大汽车生产国;

而吉利,虽然在欧盟尚无工厂,但因为其与沃尔沃之间的关系,并共同孕育了领克、极星等品牌,其在欧盟的生产并不算是较大挑战。另据《泰晤士报》报道,沃尔沃汽车由于预期欧盟将加大力度打击中国生产的进口产品,其已开始将中国制造的电动汽车生产转移到比利时。

所以基于事实来看,新的关税上涨等情况,并不会对中国头部车企的出海造成特别实质的影响。且,这还带来了另一种刺激,对中国汽车工业合作的争抢。

布达佩斯正在与长城汽车进行谈判,据当地媒体报道,匈牙利谋求提供资金、减税,吸引外国投资,用于创造就业机会;

已经和斯特兰蒂斯进行新合资的零跑汽车,目前正在酝酿利用波兰蒂黑工厂的现有产能,在欧盟生产汽车;

以及,奇瑞还在酝酿建设第二家欧洲工厂,拥有MG品牌的上汽集团正计划在欧洲建立2家工厂,西班牙则在吸引宁德时代、远景集团来当地进行电池建厂。

尽管多数国家和企业并未对流传的消息进行官方回复,但毫无疑问的一点是,多家中国汽车工业的吸引力明显存在。

所以,就在关税上涨消息带来压力后的一周之内,中国汽车行业协会也很快的做出了相应回复,中国汽车制造商在欧洲的投资计划不会因欧盟对中国产电动汽车的反补贴调查而受到影响。

所以,正如德国之声报道的那样,德国汽车经济专家Ferdinand Dudenhöffer说,汽车工业的绑定太深,中国汽车工业当前所取得的成绩,并不简单在于补贴,而是从电池到车身再到其他供应链下全面做大,带来竞争优势。

简言之,关税上涨是有相应解决方案的,即便是此前的几个方案陆续受阻。此前的出海方案包括,1. 依托俄罗斯及周边建厂,辐射欧洲,但因俄乌战争作罢;2. 出海东南亚,依托于在东盟建厂作为跳板,进入欧盟甚至美国;3. 出海墨西哥,依托墨西哥作为跳板,进入美国市场。

但即便是上述路线分别受阻,如今进入欧盟仍然有新的解决方案。贸易的本质是,和有钱人做生意,赚取利润,而非是内卷式竞争,压榨潜力。

但,不论是那种方案,都需要人力财力物力的输血做基础,参考到中国车市当前的现状、全球资本市场融资难的局面,接下来还会有更多影响你我的辐射效应。

欧盟如今限制和针对中国电动车,所防备的是未来增长。目前,比亚迪、MG等品牌在德国市场份额很低,约为5%,但包括smart、达旗亚Spring(东风纳米)、Model 3均从中国进口,累计之下份额为13.7%。德国预计,几年内,在德国的新车登记中,将每4辆就有一辆从中国进口。

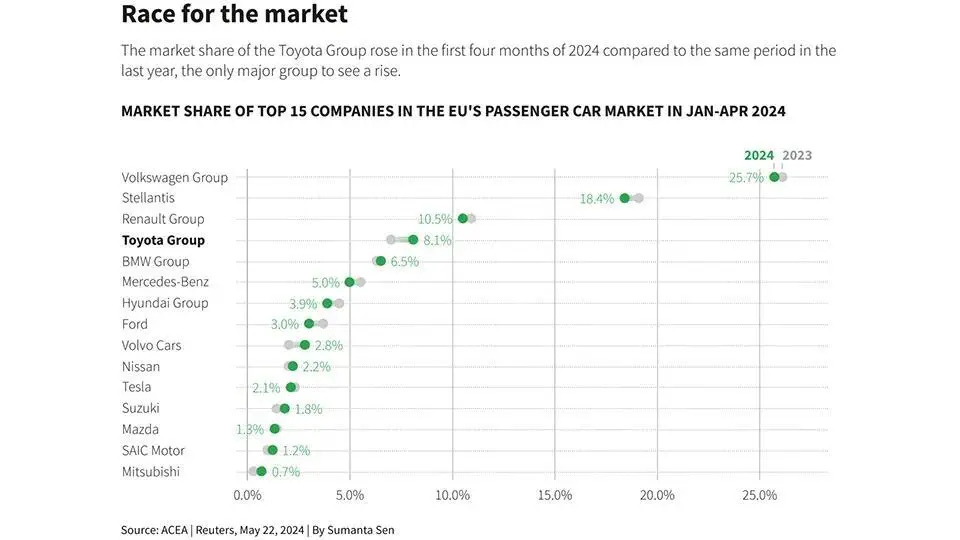

尽管当前的汽车销量里,中国品牌带来的威胁有限,只能排在第14名左右的位置,不过今年1-4月在部分国家的同比增速已经超200%,且据研究机构预测,2024年最终能占据欧盟4%的比例,2028年最低也能达到8%。

不过,问题在于当前,当一家家车企将已经造出的车辆运输至欧洲港口,寻求将存活转化为上牌量时,提及未来的种种预期有些遥远。要么是选择,以价换量,降低价格或者与租赁机构、当地出行机构进行合作,要么是选择,将这一部分积压车辆转移到其他渠道中售出。

目前的局面是,欧盟本土的汽车销量在回温上涨,不过中国汽车出口趋势在下滑。乘联会数据显示,5月份中国新能源汽车(纯电动与插混)出口同比下降4%,环比下降18.8%。新能源汽车出口占汽车出口总量的24.8%,同比下降6.8%。这意味着,在关税上涨之前,大量的新车被加急出口运输,以求规避关税。

所以,一面是海外需要巨量的资金来完成库存的消化,工厂的建设,另一面则是,中国车市在大幅度的价格战之下,反而打出了保守消费的情况,5月零售量171万辆,同比下降1.9%。越降价越卖不动的局面,正在成为车市里的行业普遍现象。

写在最后

国内整体销量在同比下滑,出口销量在同比下滑。

汽车贸易从来都是此消彼长的状况,不存在国内价格战,销量下滑,利润下滑,却能为海外市场提供巨量资金的局面。那么,带来的下一轮辐射影响,会有很多。

首当其冲的,自然是中国车市汽车价格战的暂停,甚至是部分畅销车型车价的回升可能性。

除非,巨头们放弃已经出海的一切,和继续出海的计划。目前,包括长安、哪吒、吉利、比亚迪等均已进军东盟,面临大量投入的资金压力。

欧盟新一轮的加税,同样需要海量的资金、人力物力等短期现实投入。

而眼前2024年第一批的财报数据里,则明晃晃的写着,极氪参与价格战一台车少赚6000元;比亚迪近4年最弱季度利润增长,营收未达预期;长安汽车扣非净利润同比下降91.77%。

需要注血,就需要止血。用中国车市赚取的利润,来完成出海的突破,毕竟不可能是海外的消费者来先买单。