特斯拉公司的早期支持者罗恩·巴伦 (Ron Baron) 正在加大对特斯拉首席执行官埃隆·马斯克的支持,他通过建立合作伙伴关系,允许客户投资这位亿万富翁的两家私人企业。巴伦资本管理公司 (Baron Capital Management) 近几个月成立了一对基金,专门投资马斯克的xAI,这家人工智能初创公司今年早些时候通过私募股票筹集了约60亿美元。巴伦的公司还建立了私人合作伙伴关系,以购买更多马斯克的火箭和卫星公司 SpaceX的股份。

对有限供应的 SpaceX 和 xAI 股票的需求飙升催生了一个非正式的产业,华尔街公司创建单一目的的投资工具,对投资该公司的机会收取高额费用。

另一方面,Baron 基金则放弃了高额报酬,而选择了另一种回报:他们押注提供SpaceX和xAI的使用权将提高该公司在家族理财和私人银行客户中的知名度,这些客户以后可能会投资于其共同基金。

“我们这样做是因为我们希望人们了解我们的共同基金,”现年81岁的Baron在电话采访中说道。“我希望我的事业能持续100年。”

马斯克没有回复寻求置评的消息。

4 月,专门投资 SpaceX的BaronX Cayman基金申请从海外投资者那里筹集资金,这一类别通常包括美国免税机构,例如养老金计划和捐赠基金。

此外,据一位知情人士透露,新成立的 BaronxAI 将通过 5 月份的股票出售向马斯克的人工智能企业投资 1.3 亿美元,这位知情人士要求匿名讨论该交易的机密细节。一个名为BaronxAI Cayman的姊妹基金已申请在海外筹集资金。

这位知情人士表示,这些基金每年收取约1%的管理费,并将投资者资本锁定约八年;如果 SpaceX 或 xAI上市,相关费用将下降一半。竞争对手的单一目的基金通常收取1%至 % 的年度管理费,以及相当于利润20%的绩效费。

艰苦的战斗

晨星高级分析师亚当·萨班 (Adam Sabban) 表示,私人合伙企业筹集的资金可能有助于抵消Baron Capital共同基金自 2022 年初以来经历的资金流出。萨班说,许多其他选股基金也陷入了同样的困境。

“由于指数基金的接管,几乎每一家活跃的股票公司目前都在进行一场艰苦的战斗,”他说。

据芝加哥晨星公司称,从 2022 年初到今年 5 月,Baron Capital 的共同基金净流出总额接近72亿美元,不过这些资金大部分来自该公司的新兴市场和全球优势基金,这两支基金均未遵循其核心战略。Baron Capital的资产总额超过400亿美元,其中大部分都持有共同基金。

Baron于1982 年以他为亿万富翁管理的1000万美元为资本创立了自己的公司,他是过去资金管理时代的遗留者,当时彼得·林奇、杰夫·维尼克和比尔·米勒等共同基金明星凭借其选股技巧在华尔街占据主导地位。

Baron曾是新泽西州迪尔著名的好莱坞高尔夫俱乐部的球童,持有一些股票数十年。其中一个例子是他持有嘉信理财公司的股份,可以追溯到1992年,同年他的旗舰Baron Partners Fund成立。

他的另一个标志性策略是对他认为非常出色的首席执行官进行超额押注,例如赌场大亨史蒂夫·韦恩 (Steve Wynn)。这种方法促使Baron Partners在 2014 年开始购买特斯拉股票,这笔投资的利润增长了 20 倍,最终在2021年底增长到相当于该基金净资产的一半左右后不得不缩减投资。

Baron还在公开场合支持马斯克和他的公司,经常出现在CNBC上,为特斯拉和SpaceX担保投资。今年早些时候,特斯拉正在争取股东支持,重新批准马斯克的 560 亿美元薪酬方案——该方案最初被特拉华州法院否决——Baron加入了这场争论,发表了一封公开信,敦促他的投资者同行签署薪酬计划。

Baron于2010年首次见到马斯克,四年后开始投资特斯拉,然后开始研究 SpaceX。这为他的公司在 2017 年开始投资该公司奠定了基础,当时特斯拉尚未启动其Starlink卫星互联网服务。

他已经对这个行业有所了解。Baron曾经晚上上法学院,白天则在美国专利商标局工作,在那里他是火箭涂层专利的审查员,这种涂层可防止火箭在重返地球大气层时燃烧。

太空漫游

Baron的公司继续通过公司从而为愿意出售部分股票的(SpaceX)员工安排半年度发行来投资SpaceX。迄今为止,该公司已向这家太空企业投资了略高于 10 亿美元的资金——包括持有SpaceX股份的在岸基金——持有1.2%的股份,目前价值近28亿美元。

SpaceX的可重复使用火箭和Starlink卫星系统被用于俄乌冲突,尽管该公司是少数人持股,但对投资者来说具有巨大的吸引力。今年早些时候,该公司通过员工出售(股票)获得了 2100 亿美元的估值。

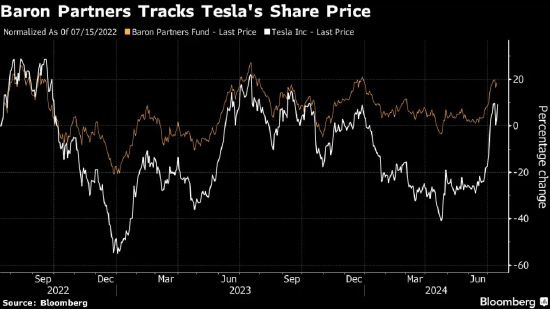

与此同时,根据数据,Baron Partners的命运仍然与特斯拉密切相关,因为该基金继续将其约29%的资产投资于这家汽车公司。该股最近一直在飙升,自 4 月底以来已上涨80%。

虽然这种集中化导致Baron Partners的回报不稳定——2020年增长了一倍多,但两年后却暴跌了42%——但自2003年从早期的私人合伙企业转变为私人合伙企业以来,该基金的平均年回报率接近 16%。晨星公司称,这一表现使Baron Partners成为自2003年以来的美国顶级股票基金之一。